Доля заемных средств в стоимости

Примечание. Запись выражения для определения стоимости в виде уравнения позволяет решать задачи по расчету стоимости в случаях, когда имеется более одной неизвестной.

Случай 1. Сумму реверсии трудно спрогнозировать, но можно определить тенденции ее изменения по отношению к начальной стоимости. Например, если за период проекта прогнозируется увеличение стоимости недвижимости на 20%, то в основном уравнении вместо значения TG можно использовать значение 1.2V.

Случай 2. В условии задачи определена не величина кредита, а доля кредита в общей стоимости недвижимости. В этом случае величину кредита можно выразить в долях от V, рассчитать ипотечную постоянную и определить сумму по обслуживанию долга, применив ипотечную постоянную к доле заемного капитала в общей стоимости недвижимости.

Аналогично можно выразить величину невыплаченного остатка кредита в конце срока проекта.

Общая формула традиционной техники ипотечно-инвестиционного анализа может быть применена и для оценки стоимости недвижимости, обремененной существующей закладной. В этом случае в качестве начальной суммы кредита выступает текущий остаток кредита.

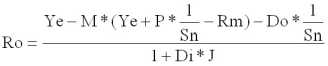

Для определения общего коэффициента капитализации (Ro) с использованием техники Эллвуда применяется общая формула:

где

Ye норма отдачи собственного капитала;

M доля заемных средств в стоимости;

P процент выплаченного кредита;

Rm коэффициент капитализации заемного капитала;

Do изменение общей стоимости объекта;

Di общая норма изменения дохода;

J коэффициент стабилизации дохода.

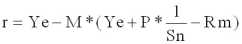

Основная часть данной формулы, представленная в числителе, называется базовым коэффициентом капитализации и учитывает условия амортизации кредита:

Базовый коэффициент капитализации r берет за основу требования инвестора по норме отдачи собственного капитала до корректировок на изменения дохода и стоимости недвижимости. Другими словами, базовый коэффициент капитализации представляет из себя норму отдачи собственного капитала, скорректированную на условия финансирования.

Если доход и стоимость недвижимости не изменяются, базовый коэффициент капитализации будет соответствовать общему коэффициенту капитализации.

Корректировка на ожидаемое изменение стоимости недвижимости производится с помощью другой части числителя общей формулы:

Do *

Если стоимость объекта увеличивается, то общий коэффициент капитализации для учета ожидаемой денежной выгоды должен быть скорректирован в меньшую сторону. И наоборот, если ожидается уменьшение стоимости объекта, то общий коэффициент капитализации должен быть скорректирован в большую сторону.

Корректировка на изменение дохода производится с помощью знаменателя общей формулы

1 + Di * J .

Коэффициент J всегда положителен, поэтому при положительном изменении дохода общий коэффициент капитализации будет скорректирован вниз. При постоянном доходе знаменатель общей формулы будет равен 1.

Для оценки стоимости недвижимости с постоянным доходом применяются два подхода:

- применение общего коэффициента капитализации;

- применение техники остатка.

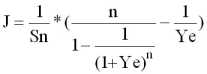

Для дохода, изменение которого соответствует кривой накопления фонда возмещения с периода t = 0, коэффициент J определяется либо по предварительно рассчитанным таблицам, либо прямо по формуле:

В случае прямолинейно изменяющегося дохода общий коэффициент капитализации определяется также по общей формуле Эллвуда с применением корректировочного коэффициента J. Отличие от предыдущего случая состоит в том, что коэффициент J определяется по специальным таблицам для прямолинейного изменения дохода.

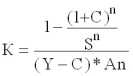

Для корректировки общего коэффициента капитализации на экспоненциальное изменение дохода применяют функциональный коэффициент К, который определяется из следующего выражения:

где

С норма изменения дохода;

Sn коэффициент будущей стоимости;

An коэффициент настоящей стоимости простого аннуитета.

Корректировка общего коэффициента капитализации производится путем замены знаменателя формулы Эллвуда (1 + Di * J) функциональным коэффициентом К.

ГЛАВА 3. МЕХАНИЗМЫ РЕГУЛИРОВАНИЯ ИНВЕСТИЦИОННЫХ ПРОЦЕССОВ В РЕГИОНЕ

3.1. Региональный финансовый рынок Финансы один из важнейших инструментов, с помощью которого осуществляется воздействие на экономику хозяйствующего субъекта (страна, регион, предприятие и др.).

Финансовый механизм представляет собой систему организации, планирования и использования финансовых ресурсов. В состав финансового механизма входят:

- финансовые инструменты;

- финансовые приемы и методы;

- обеспечивающие подсистемы (кадровое, правовое, нормативное, информационное, техническое и программное обеспечение).

Финансовые инструменты различные формы краткосрочного и долгосрочного инвестирования, торговля которыми осуществляется на финансовых рынках. К ним относятся денежные средства, ценные бумаги, форвардные контракты, фьючерсы и свопы.

Таким образом, финансовый рынок представляет собой организованную или неформальную систему торговли финансовыми инструментами. На этом рынке происходит обмен деньгами, предоставление кредита и мобилизация капитала.

Основную роль здесь играют финансовые инструменты, направляющие потоки денежных средств от собственников к заемщикам. товаром выступают деньги и ценные бумаги.

Финансовый рынок это сфера проявления экономических отношений между продавцами и покупателями финансовых (денежных) ресурсов и инвестиционных ценностей (то есть инструментов образования финансовых ресурсов), между их стоимостью и потребительной стоимостью.

Финансовый рынок включает рынки валюты, ценных бумаг, капиталов (денег), золота и предназначен для установления непосредственных контактов между покупателями и продавцами финансовых ресурсов.

На валютном рынке совершаются валютные сделки через банки и другие кpедитно-финансовые учреждения.

На рынке золота совершаются наличные, оптовые и другие сделки с золотом.

На рынке капиталов аккумулируются и образуются долгосрочные капиталы и долговые обязательства. Он является основным видом финансового рынка в условиях рыночной экономики с помощью которого компании изыскивают источники финансирования своей деятельности.

Рынок капиталов иногда подразделяется на рынок ценных бумаг и рынок ссудных капиталов.

Рынок как экономический процесс

На рынке устанавливается равновесие между предложением и спросом результатом чего является цена. При этом на рынке преследуются определенные группы интересов.

Интересы продавца

Продавцы хотят продать свои товары, реализовать свои планы сбыта и стремятся при этом получить по возможности высокую прибыль (принцип максимизации прибыли). Так как каждый продавец выступает с одним и тем же намерением, между продавцами начинается конкурентная борьба.

Интересы покупателей

Покупатели намерены закупить необходимые товары и реализовать свои планы потребления с возможно высокой полезностью (принцип максимизации полезности).

Выравнивание интересов

Выравнивание интересов происходит через цену, которая формируется путем взаимодействия спроса и предложения. Цена уравнивает соотношение спроса и предложения и представляет компромисс между представлениями продавцов и покупателей о ценах.

Таким образом, рынок это экономический процесс, который через предложение и спрос приводит к образованию цены.

В зависимости от предмета обмена различают рынки факторов и товарные рынки ( 25).

25. Структура рынка

Рынки факторов

Рынки факторов называются так потому, что речь идет о факторах производства земле, труде и финансах.

На рынке земельных участков и недвижимости происходит торговля застроенными и незастроенными земельными участками, служебными и жилыми зданиями. Предложение и спрос на недвижимость публикуются в газетах.

Брокеры, специализирующиеся на недвижимости, выступают в качестве посредников при заключении договоров купли-продажи или аренды помещений.

Человеческая рабочая сила предлагается и покупается на рынке труда. Сюда, например, относятся биржа труда и объявления о найме в газетах.

Предложение рабочей силы зависит от численности населения, его возрастной структуры и от уровня заработной платы.

Спрос на рабочую силу зависит не только от заработной платы, но и от цен на взаимозаменяемые факторы производства. В настоящее время заработная плата в меньшей степени есть результат взаимодействия спроса и предложения на рынке труда; она скорее представляет собой результат переговоров между сторонами в коллективном трудовом договоре (профсоюзы и объединения предпринимателей).

В рамках финансового рынка выравнивается спрос и предложение на долгосрочные кредиты и капиталовложения. Сюда относятся ссуды, ипотеки, кредитные ценные бумаги (например, облигации) и ценные бумаги паевого участия (например, акции), объекты тезаврации.

На финансовый рынок средства поступают в первую очередь за счет вкладов в сберегательных кассах и банках.

Финансовый рынок служит не только для привлечения капиталов на длительное время, но и для образования собственности у частных лиц.

К финансовому рынку причисляются краткосрочные ссуды, которыми обмениваются банки между собой.

- Время, необходимое для адаптации

- Тезис о сверхцентрализации финансовых капиталов

- Сильна инерция старых подходов.

- Деньги чужие экономика наша

- Общая технология функционирования ИЗС.