Равновесие на рынке капитала

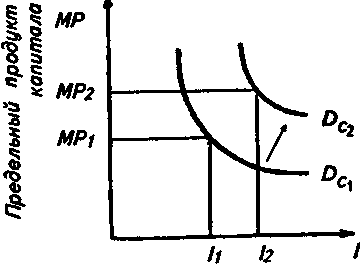

Замечание «при прочих равных условиях», встречавшееся так часто, не случайно. Так, под воздействием научно-гехнического прогресса (открытие новых источников энергии, разработка новых технологий, рождение новых потребительских товаров и т. п.) кривая спроса на капитал может сдвинуться вправо:

2.

Объем инвестиционных средств

На графике видно, что под влиянием НТП сдвиг кривой Дс1 в новое положение, т е Дс2, приведет к тому, что расширение инвестиционного спроса до уровня \г приведет

254

не к снижению, а, напротив, повышению уровня дохода на капитал: рост предельного продукта капитала от уровня MPi до MP2.

Теперь обратимся к анализу предложения капитала как фактора производства. Выше отмечалось, что субъектами этого предложения являются домашние хозяйства. Но это не следует понимать в том смысле, что население предлагает бизнесу станки, машины, оборудование в физическом их выражении. Домашние хозяйства предлагают инвестиционные средства , т. е. денежные суммы, которые бизнес использует для приобретения производственных фондов.

На данном уровне анализа абстрагируемся пока от того факта, что предложение инвестиционных средств происходит при помощи финансовых посредников (инвестиционных фондов, коммерческих банков и т. п.).

Графически предложение капитала можно представить в виде кривой, имеющей положительный наклон ( 3).

MOC

5iЈ SjG

ip§

So-ov

§|23

IP*

I

b Ј

^§

MOC2 MOCi

1

I

I

// /2

I

Объем инвестиций

Рис 3 Предложение капитала как отражение издержек упущенных возможностей использования капитала

Почему кривая предложения капитала имеет положи тельный наклон? Здесь мы вплотную приближаемся к пониманию сущности процента. Ведь те субъекты, которые

Эти средства предоставляются в ссуду, т е право собственности на капитал остается за субъектами предложения капитала.

255

предлагают капитал, отказываются от самостоятельного альтернативного его применения. Так, предлагая свои денежные средства бизнесмену, вы, в сущности, отказываетесь от широкого круга возможностей: открыть собственное дело и получить доход; поехать отдыхать на престижный курорт (получить полезность), купить участок земли и получить арендную плату и т. д. Другими словами, чем большую сумму капитала вы предлагаете в ссуду, тем больше его предельная альтернативная стоимость, или предельные издержки упущенных возможностей («marginal opportunity cost»). Так, при Ii предельные издержки упущенных возможностей (MOC) равны величине MOCi, при h величина этих издержек равна MOCi.

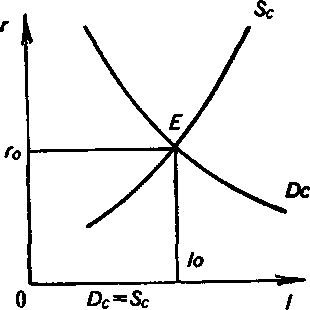

И, наконец, необходимо соединить два графика воедино, т е. спрос на капитал и предложение капитала:

г уровень процента

I инвестиционные средства

(ссудный капитал)

4. Равновесие на рынке капитала

Представленный на 4 график позволяет нам понять категорию процента как своеобразную равновесную цену: в точке пересечения кривых Dc и Sc устанавливается равновесие на рынке капитала, Dc = S6. В точке E происходит совпадение предельной доходности капитала и предельных издержек упущенных возможностей; спрос на ссудный капитал при этом совпадает с его предложением.

При определении категории процента очень важно подчеркнуть роль фактора времени. Так, кривая Sc свидетельствует о том, что субъект отказывается от текущего потребления своего капитала, предлагая его в ссуду. Во имя чего?

Во имя будущих больших доходов. Процент и является платой за то, что владелец капитала представляет другим субъектам возможность сегодняшнего, текущего использования капитала. Но почему за такую возможность надо платить?

Экономическая теория подчеркивает, что сегодняшние блага люди оценивают выше будущих благ. Эта особенность экономического поведения субъектов рыночного хозяйства получила название временнбго предпочтения. Американские экономисты Э. Долан и Д. Линдсей определяют эту категорию так: «Временное предпочтение склонность хозяйственных агентов при прочих равных условиях предпочесть реальный товар в настоящий момент, нежели его получение в некоем будущем» (Долан Э., Линдсей Д. Рынок: микроэкономическая модель.

С.-Пб., 1992. С. 270).

Предполагается, что предпочтение благ настоящих благам будущим представляет собой фундаментальную черту человеческого поведения в любых хозяйственных системах, а не только капиталистической. Это хорошо видно из русской поговорки: «Лучше синица в руке, чем журавль в небе». Нетерпение, желание иметь блага сейчас, а не потом связаны и с тем обстоятельством, что человек смертен, и даже если вспомнить роман «Мастер и Маргарита», внезапно смертен.

Откладывая распоряжение благами «на потом» мы рискуем, так как срок нашей жизни ограничен, и чем дальше во времени отстоит использование ресурсов или получение доходов, тем сильнее неопределенность наступления этого момента (т. е. реального получения будущих благ).

Для того, чтобы побудить владельца капитала отказаться от сегодняшнего распоряжения ресурсами, необходимо вознаградить его за такой отказ (за воздержание или ожидание).

Те же хозяйственные агенты, которые получают возможность использовать сегодня заемные средства, должны заплатить за это владельцу капитала. «Процент есть цена, отмечает П. Хейне, которую люди платят за то, чтобы получить ресурсы сейчас, вместо того, чтобы ждать до тех пор, пока они заработают деньги, на которые эти ресурсы можно купить» (Хейне П.. Экономический образ мышления. M., 1991 С. 314).

256

257

Учет фактора времени при определении категории процента помогает понять многие реальности рыночной экономики. Так, чем продолжительнее время срочного вклада, тем выше доход на этот вклад в виде выплачиваемого

процента.

Так чем же определяется эта своеобразная цена равновесия на рынке капитала? Убывающей предельной производительностью (предельной доходностью) капитала или возрастающими предельными издержками упущенных возможностей (временные предпочтения, связанные с нетерпением и ожиданиями?). Ответ на этот вопрос не покажется сложным, если вспомнить, что цена на рынке товаров (см. гл. 6) определяется одновременно и закономерностями спроса (убывающая предельная полезность), и закономерностями предложения (восходящая ветвь кривой предельных издержек). Доходчиво и ярко поясняет сущность категории процента П. Самуэльсон: «Для того, чтобы резать, нужны оба лезвия ножниц: вы не можете сказать, что фактически режет одно лезвие, а не другое; точно так же и оба наших фактора, нетерпение и производительность, взаимодействующие между собой, определяют структуру и движение процентных ставок» (Самуэльсон П., Экономика.

С. 646).

Ставкой процента (нормой процента) называется отношение дохода на капитал, предоставленный в ссуду, к самому размеру ссужаемого капитала, выраженное в процентах. Так, если вы дали взаймы 1000 долл. и получили годовой доход 50 долл., то ставка процента составит

50 долл.

При определении уровня ставки процента важную роль играет фактор риска. Сам риск в рыночном хозяйстве связан с неопределенностью как имманентной чертой рыночного процесса. Вы рискуете, предоставляя ссуду малоизвестной фирме или отдельному лицу, чье финансовое положение не досконально известно. Вы рискуете в принципе, откладывая возможность сегодняшнего распоряжения денежными ресурсами (ведь в будущем могут измениться и политический климат в стране, и налоговое законодательство и, вообще, как уже подчеркивалось, человек не вечен).

Поэтому, чем выше риск при предоставлении ссуды, тем выше должна быть ставка процента. Это

258

станет яснее после анализа, в частности, рынка ценных бумаг (см. гл. 16), где надежность и доходность ценных бумаг всегда находя гея в обратно пропорциональной зависимости.

Рыночная ставка процента играет важную роль при принятии инвестиционных решений. Предприниматель всегда сравнивает ожидаемый уровень дохода на капитал (ожидаемую рентабельность) с текущей рыночной ставкой процента по ссудам. Сами по себе инвестиции нельзя считать рентабельными или нерентабельными, если не принимать во внимание ставку процента. Например, намереваясь вложить в какое-либо дело 1 млн. долларов и получить через год доход на эти инвестиции в размере 200 тыс. долл., вы можете счесть этот проект рентабельным, ведь будут возвращены не только вложенные средства, но и получен доход, т. е. уровень дохода составит

20% (

200 ТЫС.ДОЛЛ.

х 100% = 20%).

Ч OQO тыс.долл.

Однако при рыночной ставке процента 25% такой проект нельзя считать рентабельным: вы упустили возможность предоставить ссуду какому-либо хозяйственному агенту и получить 250 тыс. годового дохода. Общее правило таково: инвестиции следует осуществлять, если ожидаемый уровень дохода на капитал не ниже или равен рыночной ставке процента по ссудам. Этот пример лишний раз доказывает альтернативность экономических решений в рыночном хозяйстве, необходимость постоянного сопоставления различных вариантов хозяйственных решений и выбор оптимального из них.

Таким образом, процент выполняет важнейшую задачу эффективного распределения ресурсов в рыночном хозяйстве, выбор наиболее доходного из возможных инвестиционных проектов.

Сравнение уровня дохода на капитал с процентной ставкой это один из способов обоснования эффектности инвестиционных проектов.

- Что означает получить 100 долл.

- Почему он присваивает ренту?

- Предельный продукт труда

- Совершенная конкуренция

- Глава 12. РОЛЬ ГОСУДАРСТВА В РЫНОЧНОЙ ЭКОНОМИКЕ