Суммарные капиталовложения в инвестиционный проект.

где:

d* = IRR - внутренняя норма доходности, соответствующая потоку платежей Рt.

Величина IRR зависит не только от соотношения суммарных капитальных вложений и доходов от реализации проекта, но и от их распределения во времени. Чем больше растянут во времени процесс получения доходов в результате сделанных вложений, тем ниже значение внутренней нормы доходности.

Срок окупаемости инвестиций

Срок окупаемости - это один из наиболее часто применяемых показателей, особенно для предварительной оценки эффективности инвестиций.

Срок окупаемости определяется как период времени, в течение которого инвестиции будут возвращены за счет доходов, полученных от реализации инвестиционного проекта. Более точно под сроком окупаемости понимается продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме инвестиций.

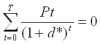

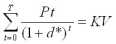

Для определения срока окупаемости можно воспользоваться формулой (3.2), видоизменив ее соответствующим образом. Левую часть этой формулы приравняем нулю и будем полагать, что все инвестиции сделаны в момент окончания строительства. Тогда неизвестная величина h периода с момента окончания строительства, удовлетворяющая этим условиям, и будет сроком окупаемости инвестиций.

Уравнение для определения срока окупаемости можно записать в виде:

где:

KV - суммарные капиталовложения в инвестиционный проект.

Значение t = 0 соответствует моменту окончания строительства. Величина h, рассматриваемая как номер интервала срока окупаемости, определяется путем последовательного суммирования членов ряда дисконтированных доходов до тех пор, пока не будет получена сумма, равная объему инвестиций или превышающая его.

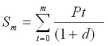

Обозначим совокупный доход на момент времени m через Sm, тогда:

причем, момент времени m выбран таким образом, что Sm < КV < Sm+1.

Тогда срок окупаемости приблизительно равен:

KV - Sm

h = m + ———— * ( 1+d ) m+1 . (3.5)

Pm + 1

Очевидно, что на величину срока окупаемости, помимо интенсивности поступления доходов, существенное влияние оказывает используемая норма дисконтирования доходов.

На практике могут встретиться случаи, когда срок окупаемости инвестиций не существует (или равен бесконечности). При отсутствии дисконтирования эта ситуация возникает, только если срок окупаемости больше периода получения доходов от производственной деятельности. При дисконтировании доходов срок окупаемости может просто не существовать (стремиться к бесконечности) при определенных соотношениях между инвестициями, доходами и нормой дисконтирования.

Определим срок окупаемости инвестиционного проекта для случая, когда поток платежей является постоянной величиной.

Для этого положим в формуле (3.4) Рt = P = const.

Тогда сумма Sh =

1+d

S = ——— .

d

Очевидно, при любом конечном h, Sh < S. Отсюда следует, что необходимым условием существования конечного срока окупаемости h является выполнение неравенства:

1+d

P * ——— > KV,

d

что эквивалентно:

Неравенство (3.6) можно использовать для оценки существования срока окупаемости реальных проектов, если интенсивность поступления доходов можно аппроксимировать некоторой средней величиной, постоянной в течение всего производственного периода.

Заметим, что при определении срока окупаемости инвестиций последние не подвергались дисконтированию, а просто суммировались. Иногда полезно определять срок окупаемости инвестиций, осуществляя их приведение к моменту окончания строительства, наряду с доходами по той же процентной ставке.

В этом случае при норме дисконтирования, равной внутренней норме доходности, срок окупаемости инвестиций равен производственному периоду, в течение которого доходы от производственной деятельности положительны. Таким образом, IRR является предельной нормой дисконтирования, при которой срок окупаемости существует. Она может быть также ориентиром при оценке предельного значения нормы дисконтирования, соответствующей существованию срока окупаемости и в случае отсутствия дисконтирования инвестиций.

Основной недостаток срока окупаемости как показателя эффективности капитальных вложений заключается в том, что он не учитывает весь период функционирования производства и, следовательно, на него не влияют доходы, которые будут получены за пределами срока окупаемости.

Такая мера, как срок окупаемости, должна использоваться не в качестве критерия выбора инвестиционного проекта, а лишь в виде ограничения при принятии решения. Это означает, что если срок окупаемости больше некоторого принятого граничного значения, то инвестиционный проект исключается из состава рассматриваемых.

Рентабельность проекта

Показатель рентабельности, или индекс доходности инвестиционного проекта, представляет собой отношение приведенных доходов к приведенным на ту же дату инвестиционным расходам.

Используя те же обозначения, что и в формуле (3.2), получим формулу рентабельности (R) в виде:

Как видно из этой формулы, в ней сравниваются две части приведенного чистого дохода - доходная и инвестиционная.

Если при некоторой норме дисконтирования d* рентабельность проекта равна единице, это означает, что приведенные доходы равны приведенным инвестиционным расходам и чистый приведенный доход равен нулю. Следовательно, d* является внутренней нормой доходности проекта.

При норме дисконтирования, меньшей IRR, рентабельность больше 1.

Таким образом, превышение над единицей рентабельности проекта означает некоторую его дополнительную доходность при рассматриваемой ставке процента.

Случай, когда рентабельность проекта меньше единицы, означает его неэффективность при данной ставке процента.

Рассмотренные показатели эффективности инвестиционного проекта тесно связаны между собой, поскольку строятся на основе дисконтирования потока платежей. Но не всегда инвестиционный проект, предпочтительный по одному показателю, будет также предпочтительным и по другим показателям, так как предпосылки и особенности расчета каждого показателя различаются.

Как показала практика, наиболее часто используемым показателем эффективности инвестиций является внутренняя норма доходности, а вторым по частоте применения - чистый приведенный доход.

Другие показатели используются реже. Следует при этом отметить, что оба указанных выше показателя целесообразно применять одновременно, так как внутреннюю норму доходности можно рассматривать как качественный показатель, характеризующий доходность единицы вложенного капитала, а чистый приведенный доход является абсолютным показателем, отражающим масштабы инвестиционного проекта и получаемого дохода.

Помимо формализованных критериев оценки эффективности при принятии решения о целесообразности финансирования инвестиционного проекта учитываются различные ограничения и неформальные критерии. В качестве ограничений могут выступать предельный срок окупаемости инвестиций, требования по охране окружающей среды, безопасности персонала и др. Неформальными критериями могут выступать: проникновение на перспективный рынок сбыта продукции, вытеснение с рынка конкурирующих компаний, политические мотивы и др.

Оценка эффективности инвестиционного проекта должна, как правило, осуществляться с учетом его экономических рисков.

Под экономическим риском будем понимать вероятность потери предпринимателем (фирмой, инвестором) части своих ресурсов, недополучение доходов или появления дополнительных расходов в результате осуществления производственной и финансовой деятельности /22/.

Экономические риски можно разделить на следующие основные виды /22/: коммерческий, производственный, финансовый, инвестиционный и рыночный.

Коммерческий риск является отражением ненадежности доходов, свойственный целым отраслям промышленности. Он находит отражение в процентных ставках, устанавливаемых кредиторами в соответствующих отраслях промышленности.

Производственный риск сходен с коммерческим, за исключением того, что он характерен для уровня компании (фирмы, предприятия). Этот риск связан со способностью компании реагировать на перемены в спросе на ее товары и услуги.

Финансовый риск возникает вследствие управленческих решений, связанных с финансированием активов. Неспособность уплатить в срок предписанные платежи может привести к банкротству.

Инвестиционный риск связан с возможным обесцениванием инвестиционно-финансового портфеля, состоящего как из собственных ценных бумаг, так и приобретаемых.

Рыночный риск определяется возможным колебанием рыночных процентных ставок как отечественной денежной единицы, так и зарубежных валют.

Чтобы подготовить информацию для принятия решений о целесообразности участия в инвестиционном проекте и предусмотреть меры по защите от возможных финансовых потерь необходимо провести анализ рисков.

Анализ рисков инвестиционного проекта производится в следующей последовательности:

выявление внутренних и внешних факторов, влияющих на конкретный вид риска;

анализ выявленных факторов;

оценка конкретного вида риска с финансовой точки зрения на основе двух подходов - определение финансовой состоятельности, ликвидности проекта и определение экономической целесообразности участия в инвестиционном проекте;

- Оценка финансово-экономического состояния

- Анализ затрат на рубль товарной продукции

- Оценка экономической эффективности инвестиционного проекта

- НИОКР и ускорение научно-технического прогресса

- Литература