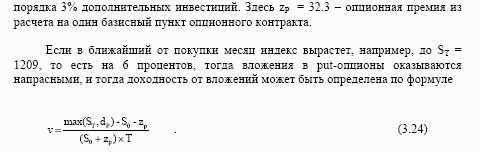

В данном случае v = 34.5% годовых, без учета реинвестирования.

Наоборот, если индекс упадет, например, до SТ = 1072, то есть на 6 процентов

вниз, тогда put-опцион оказывается в деньгах, и доходность вложений, согласно

(3.24), становится равной v = - 33.1% годовых.

Если бы опцион не приобретался, то простейшие вычисления дают

доходность подлежащего актива 72% годовых при первом сценарии развития

событий и (-72%) годовых . при втором сценарии. Видим, что волатильность

вложений, измеренная как разбег доходности применительно к двум сценариям

развития событий, вполовину меньше для хеджированного актива.

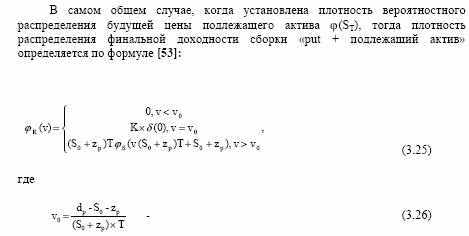

граничный нижний уровень доходности сборки «put + актив», который известен

заранее при ее покупке,