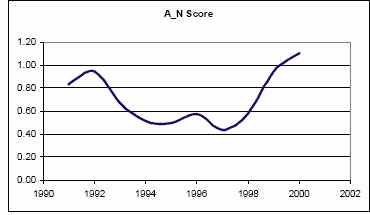

Показатель диспаритета приведен на рис. 4.5.

Рис. 4.5. Показатель инвестиционного диспаритета (США)

Из анализа исторических данных по рис. 4.8 . 4.10 видно, что позитивный

диспаритет достигается, когда A_N Score (t) < 0.5 (это ситуация 1994 . 1997 гг,

когда PE Ratio колеблется в диапазоне от 17 до 22 при инфляции 2.5-3% годовых).

Ясно, что облигации неинтересны, а рентабельность капитала на уровне 5%

годовых (плюс ожидаемый курсовой рост) не могут никого оставить равнодушным.

Ждут притока капиталов, роста, и рост наступает. При этом «ралли» (т.е.

устойчивая «бычья» игра) сохраняет волатильность индекса акций на уровне «до

подъема».

Равновесие достигается при 0.6 < A_N Score (t) < 0.7 ((это ситуация 1994 . 1997 гг

и 1998 . 1999 гг , когда PE Ratio колеблется в диапазоне от 24 до 28 при инфляции

2.5-3.5% годовых)

Негативный диспаритет мы наблюдаем при A_N Score (t) > 0.7 (1991 . 1992,

2000 . 2001 гг, когда PE Ratio достигает и превышает 30, а инфляция зашкаливает

за 5-6% годовых). Перестают быть интересны акции, начинают играть облигации;

однако сама инфляция повышает системный риск фондового рынка, его

ненадежность. Ждут оттока капиталов, спада, и спад настает (при этом устойчивая

«медвежья» игра возвращает волатильность индекса на уровень значений «до

подъема»). На рис. 4.6 видно, как по мере нарастания негативного диспаритета по

тенденции растет и курсовая волатильность индекса акций [132].