Особенно это справедливо для технически слабых фондовых рынков, когда обращающиеся на нем акции не имеют «собственного слова», то есть отвязаны от своих фундаментальных характеристик, и не существует на рынке игроков,

которые могли бы привести в соответствие фундаментальные параметры акции и ее цену. Так, российский фондовый рынок живет и еще некоторое время будет жить с оглядкой на рынок американский, следуя в фарватере американской динамики, а акции, эмиттированные в российской глубинке, долго еще будут оглядываться на динамику акций гигантов отечественной индустрии.

Парадоксально, но в краткосрочной перспективе корреляция индексов акций первого и второго эшелона близка к нулю. Связано это с тем, что акции второго эшелона обращаются быстрее акций первого эшелона и также быстро изменяются в цене. Если рассмотреть корреляцию этих акций на долгосрочной основе,

элиминировав низкопериодические колебания индексов, то такая корреляция будет стремиться к единице по тенденции.

Поэтому справедливо будет считать, что на уровне монотонного фондового портфеля в среднесрочной перспективе существует линейная зависимость между расчетной доходностью акций первого и второго эшелона:

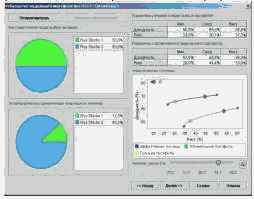

Косвенно наш вывод подтверждают и результаты моделирования при помощи программы «Система оптимизации фондового портфеля» (рис. 4.7).

Видно, что кривизна параболы эффективной границы невилика (даже при нулевой корреляции), а по мере роста корреляции эта парабола будет только спрямляться.

Итак мы получили прогноз расчетного коридора доходности для всех типов фондовых индексов, и теперь процесс переходит на фазу 5 . оценка доходности и риска индексов и ребалансинг портфеля.

Рис. 4.7. Модельный портфель из акций первого и второго эшелонов