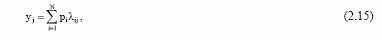

и справедливо

И наоборот, если по каждому фактору определять средний его уровень

то справедливо

Именно формулы (2.17) и (2.18) мы берем за основу при расчетов.

Результаты расчетов по этим формулам сведены в таблицу П3.7.

2.3.7. Оценка полученных результатов Из таблицы П3.7 видно, что всего 12 акций из 91 рассматриваемой обладают инвестиционным качеством не хуже «В-СР», то есть промежуточным между средним и высоким и выше. Показатель отношения доли инвестиционно пригодных акций к полному перечню активно торгуемых акций может характеризоовать уровень инвестиционной привлекательности рынка в целом.

Такой же показатель можно построить с использованием объемных показателей по результатам торгов.

В [64] приводится пример анализа одной из отраслей американской экономики, причем по итогам оценки видно, что только две акции из нескольких десятков мало-мальски пригодны для того, чтобы в текущий момент вкладывать в них деньги. С этой точки зрения российская ситуация выглядит немного получше.

Однако ключевые причины, не позволяющие акциям получить приемлемый инвестиционный рейтинг, те же: в первую очередь, переоцененность, а, во-вторых,

низкая ликвидность (отрицательный чистый оборотный капитал).