Российские промышленные предприятия: основы формирования инвестиционной политики

О

тправной точкой анализа послужила общая динамика показателей спроса и текущих оценок финансового состояния производителей, полученных на основе данных Российского экономического барометра (РЭБ)34.

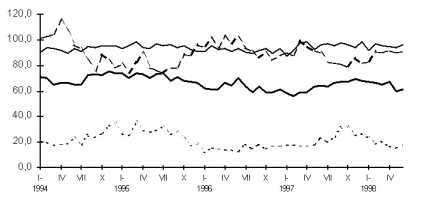

Финансовое положение производителей в исследуемый период не оставалось неизменным (рис. 2.1). Напротив, доля финансово благополучных производителей обнаруживала ярко выраженные двухлетние колебания. Так, первый пик пришелся на конец 1994 – начало 1995 г., когда число благополучных предприятий достигло 35–36%.

За ним последовал продолжительный спад, во время которого рассматриваемый показатель снизился до 12%. В конце 1997 г. наблюдался очередной пик (31–32%), а затем – новый продолжительный период общего ухудшения финансовой ситуации.

% Рис. 2.1. Показатели деятельности российских промышленных предприятий: – – запасы готовой продукции, % к нормальному месячному уровню; –– выпуск продукции,% к предшествующему месяцу; портфель заказов, % к нормальному месячному уровню; - – — – доля финансово благополучных предприятий |

Эти колебания были тесно связаны с хозяйственной деятельностью предприятий. Улучшение финансовой ситуации производителей приходится на периоды относительно пониженного объема запасов, и наоборот, ее ухудшение происходит параллельно с затовариванием предприятий.

Достаточно тесно связан с финансовым положением производителей (предприятий) и показатель наполненности портфеля заказов. На рассматриваемом отрезке их колебания шли практически синхронно: рост спроса (заказов) сопровождался улучшением, а сокращение – ухудшением финансового состояния предприятий.

Наконец, еще один ключевой для анализа показатель – темп изменения выпуска продукции. Его корреляция с финансовым положением существенно ниже. На протяжении большей части периода она вообще отсутствует.

Этот факт приводит к парадоксальному, на первый взгляд, выводу: с одной стороны, связь между глубиной общего падения производства в условиях экономического кризиса и плачевным финансовым состоянием промышленных предприятий не вызывает сомнений, а с другой, динамика двух показателей на более коротких временных интервалах происходит практически независимо друг от друга.

Эта противоречивость, впрочем, только кажущаяся. Главными факторами, напрямую влияющими на финансовое положение предприятий, могут быть уровень запасов готовой продукции и наполненность портфеля заказов. Динамика же выпуска складывается под воздействием, по меньшей мере, двух различных механизмов, в результате которого она приобретает более хаотичные формы.

Условно их можно охарактеризовать как внешний и внутренний.

Воздействие внешних сил, прежде всего сокращения спроса на продукцию в условиях экономического кризиса, испытали практически все основные отрасли российской промышленности, хотя и в разной степени. Противодействовать сокращению спроса производитель чаще всего не в состоянии. И даже если ему удается, маневрируя выпуском, идеально приспособиться ко всем изменениям (не уступая своей доли рынка и в то же время избегая перепроизводства), его финансовое положение, по-видимому, все равно ухудшится из-за абсолютного сокращения объемов производства.

Внутренний механизм воздействия – поведение самого производителя. Даже если бы кризис не был столь глубоким, можно предположить, что многие предприятия неизбежно столкнулись бы с финансовыми проблемами в силу неумения быстро приспосабливаться к постоянно изменяющейся рыночной конъюнктуре. Навыки хозяйственной деятельности, приобретенные большинством российских директоров в дореформенные годы (при системе централизованного планирования), во многом утратили свое значение, а навыки, необходимые для успешного функционирования в рыночной экономике, и прежде всего умение адекватно реагировать на спрос, еще не получили должного распространения.

Разумеется, финансовая ситуация на предприятии может ухудшаться и под воздействием многих других причин. Тем не менее рассмотренные механизмы позволяют в первом приближении выявить, какую роль в возникновении финансовых трудностей на промышленном предприятии играют зависящие и не зависящие от него обстоятельства. Здесь мы предприняли попытку оценить, в какой мере различия в финансовом положении предприятий объясняются дифференциацией кризисного падения спроса на их продукцию, а в какой – их неодинаковой способностью приспосабливаться к меняющемуся спросу.

Модели

Для оценки влияния двух предложенных механизмов были использованы две простейшие модели, каждая из которых строится с учетом только одного фактора, влияющего на финансовое положение (при допущении, что прочие условия остаются неизменными).

Дифференциация предприятий по сокращению спроса: модель А. В этой модели предполагается, что предприятие мгновенно и идеально приспосабливается к спросу на свою продукцию, и таким образом, его выпуск (Q) всегда равен спросу (D):

Q = D . (1А)

Отсюда следует, что и изменение выпуска всегда равно изменению спроса:

Q = D . (2А)

Финансовое положение предприятия зададим простейшим способом, как некий условный показатель F, пропорциональный уровню спроса D:

F=D, 0, (3A)

т.е. чем больший спрос "выпал" на продукцию предприятия, тем лучше (больше) оценка его финансового положения F.

Дифференциация предприятий по степени приспособления к спросу: модель Б. Несоответствие между объемом производства и спросом может отражаться разными показателями. Простейший и наиболее естественный способ учесть это несоответствие заключается в рассмотрении накопления (рассасывания) запасов готовой продукции.

Предположим, что в каждый момент времени для предприятия существует оптимальный (или желаемый) уровень запасов готовой продукции Io, пропорциональный уровню спроса D:

Io=D, 0. (1Б)

Если спрос увеличивается, то предприятие стремится увеличить не только выпуск, но и объем запасов готовой продукции до нового оптимального уровня. При сокращении спроса наблюдается обратная картина: предприятие сворачивает производство и стремится пропорционально сократить запасы готовой продукции. Таким образом, предприятие находится в процессе постоянного приспособления к меняющемуся спросу. В данном случае это приспособление было бы идеальным, если бы фактический объем запасов I удавалось постоянно поддерживать на оптимальным уровне:

I=Io. (2Б)

Это означало бы, что и выпуск совпадает со спросом, поскольку их несовпадение (по определению) есть прирост запасов в единицу времени:

I=Q-D. (3Б)

Таблица 2.1

Формулировка гипотез для статического и динамического вариантов моделей А и Б

| Модель А (дифференциация предприятий по сокращению спроса) |

Модель Б (дифференциация предприятий по степени приспособления к спросу) |

| Находятся ли предприятия, на которых уровень спроса на продукцию относительно выше, в лучшем финансовом положении по сравнению с остальными производителями? |

Находятся ли предприятия, на которых уровень запасов продукции равен оптимальному, в лучшем финансовом положении по сравнению с остальными? |

Пусть этой идеальной ситуации соответствует финансовое состояние Fo. Далее предположим, что отклонение (в любую сторону) запасов от оптимального уровня может лишь ухудшить показатель финансового состояния на величину f. Эту величину зададим простейшим образом, как пропорциональную абсолютным размерам отклонения от оптимума:

f = k|Io-I|, k0. (4Б)

Таким образом, в общем случае финансовое состояние предприятия задается в виде

F = Fo-f = Fo – k|Io-I| . (5Б)

С выделением получаем два вопроса для тестирования (табл. 4.1).

Тестирование моделей А и Б

В моделях были использованы следующие параметры. (Везде, где не указано дополнительно, проводилось по 12 наблюдений в год.) Показатели спроса в модели А:

- уровень наполненности портфеля заказов, % нормального месячного уровня (=100);

- доля предприятий с увеличившимся в течение месяца портфелем заказов, % числа предприятий в подгруппе;

- доля предприятий с сократившимся в течение месяца портфелем заказов, % числа предприятий в подгруппе.

Показатели приспособления к спросу в модели Б:

- уровень запасов готовой продукции, в % от нормального уровня (=100);

- доля предприятий с увеличившимися запасами готовой продукции в течение месяца, % числа предприятий в подгруппе;

- доля предприятий с сократившимися запасами готовой продукции в течение месяца, % числа предприятий в подгруппе.

Что касается показателей финансового состояния, то некоторые из них использовались в обеих моделях. Среди них следующие:

- доля финансово благополучных предприятий в подгруппе, т.е. тех, кто оценивает свое финансовое положение в течение месяца как хорошее или нормальное, % числа предприятий в подгруппе;

- доля прибыльных предприятий в подгруппе по результатам деятельности за полугодие, % числа предприятий в подгруппе (8 наблюдений в год);

- доля убыточных предприятий в подгруппе по результатам деятельности за полугодие, % числа предприятий в подгруппе (8 наблюдений в год);

- доля предприятий, которые оценили угрозу банкротства в ближайшие год-два как реальную, % числа предприятий в подгруппе (4 наблюдения в год);

- доля предприятий, которые оценили угрозу банкротства в ближайшие год-два как нереальную, % числа предприятий в подгруппе (4 наблюдения в год).

Использование вышеперечисленных показателей позволило ограничиться простыми градациями финансового положения предприятий: 1) хорошее – нормальное – плохое, 2) прибыльное – безубыточное – убыточное, 3) угроза банкротства реальна – нереальна – и тем самым обойти трудности, связанные с измерением более сложных параметров финансового состояния.

- Доля финансово благополучных предприятий

- Доля прибыльных и убыточных предприятий

- Глава 4. Экономическая политика правительства России – пленница и генератор "инситуциональной ловушки"

- Новый продукт, не связанный с традиционным

- Частный капитал является привлекательным источником инвестиций