Хозяйственная деятельность предприятия

вроде бы набраны. Однако нужно еще сделать затраты по регистрации эмиссии акций, по оплате услуг посредников при размещении выпусков, типографские услуги. Кроме того, существует вероятность неполного размещения выпусков.

Поэтому является целесообразным выпуск фьючерсных контрактов на номерной фонд отеля "Лунная поляна" и "Воронцовского приюта". Направим на программу 2 койко-места (из 12) "Лунной поляны" и 3 койко-места (из 25) "Воронцовского приюта". Число контрактов составит 5*36 = 180 штук. Без учета сезонности, стоимость одного контракта составит 600, 650 и 800 долларов соответственно.

Общая стоимость эмиссии трех видов выпуска будет равна (500+650+800) * 180 = 35100 долларов США или 1755000000 рублей (при курсе 5000 руб. за 1 дол.).

Итого общий объем средств, привлеченных путем выпуска акций и фьючрсных контрактов, равен 25.775 млрд.рублей.

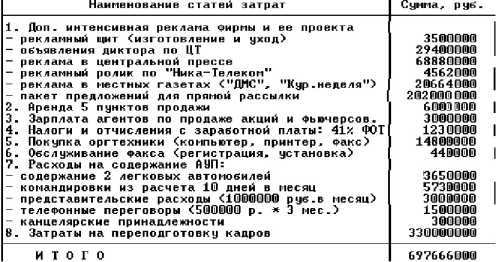

Предполагаемые затраты на выпуск и размещение акций и "Фьючерсных контрактов на отдых" :

- регистрация проспекта эмиссии 100000 руб.;

- оплата услуг посредников по размещению выпусков - 5% от общего объема привлеченных средств - 1188750000 руб.;

- разработка бланков акций и фьючерсов и типографские услуги (2000 руб. за 1 бланк) - 205400000руб.

Всего вышеперечисленные затраты составят 1394250000 рублей. Кроме того, в течение срока эмиссии (3 месяца) необходимо осуществить затраты, представленные в таблице 13.

Таблица 13

Учитывая, что всего привлекается 23.775 млрд.руб., то на финансирование проекта останется 21.683 млрд.руб.

Допустим, что наши затраты по проекту укладываются в смету на 17 млрд. руб., тогда оставшиеся 4.683 млрд.руб. - свободные средства. Кроме того, для образования эмиссионного дохода можно установить курс выпускаемых акций выше номинала, например 120000 рублей. Тогда при наилучшей продаже мы получим эмиссионный доход в размере 2 млрд.руб. Он относится в резервный фонд и может быть использован для покрытия возможных убытков при размещении акций, фьючерсов и других убытков, которые возмещаются из средств резервного фонда. Размещение ценных бумаг возможно двумя путями: путем прямого обращения эмитента к инвесторам или путем привлечения посредника - инвестиционного банка.

Последний берет на себя (небезвозмездно, конечно) все заботы и риски первичного размещения ценных бумаг. Допустим, что весь выпуск наших акций закупил банк "Менатеп", который занимается финансированием венчурных проектов. Таким образом, АОЗТ "Русь" сразу получает 10 млрд.рублей под свои акции и начинает реализацию первых этапов своего проекта.

Далее, АОЗТ "Русь" вступает в Российскую ассоциацию туристических агенств (РАТА) и через ее клиринговую палату начинает продажу "Фьючерсных контрактов на отдых". При этом часть фьючерсов АО распространяет самостоятельно на местном рынке. Планируется реализовать всю эмиссию фьючерсных контрактов в 2-3 месяца.

3.3. Хозяйственная деятельность предприятия.

В предыдущем параграфе приведены данные по формированию совместной собственности и привлечению необходимых оборотных средств. Теперь необходимо охарактеризовать предполагаемую деятельность предприятия, разработать план хозяйственных мероприятий, направленных на реализацию проекта.

Итак, примерный план хозяйственных мероприятий АОЗТ"Русь" на текущий год:

- создание школы инструкторов март - май;

- оборудование офиса апрель - май;

- реконструкция "Воронцовского приюта"

и "Лунной поляны" апрель - июнь;

- строительство коттеджей "Горный воздух" апрель - июнь;

- оборудование ночевок на маршрутах апрель - июнь;

- функционирование "Воронцовского приюта",

"Лунной поляны" и "Горного воздуха" июль - декабрь.

Исходя из этого плана составим смету затрат АОЗТ "Русь" на текущий год. Обычно проводя такие расчеты принимаются за основу данные по аналогичным проектам соответствующей отрасли.

Затраты на первые три месяца подсчитаны в предыдущем параграфе и составляют 2092 млн.рублей. Затраты на следующие три месяца, апрель - июнь, дублируют затраты за январь - март, за исключением расходов, связанных с эмиссией акций и фьючерсных контрактов.

Также в течение первого полугодия осуществляются все затраты по проекту, то есть 17 млрд.рублей.

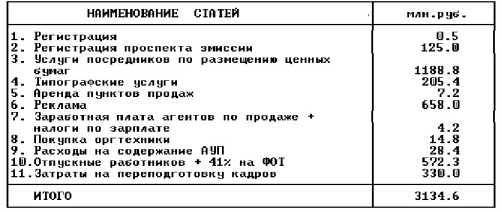

Таким образом все затраты за первое полугодие можно представить в следующей таблице:

Таблица 14

Со второго полугодия начинают функционировать на полную мощность турбаза "Горный воздух", отель "Лунная поляна", "Воронцовский приют".

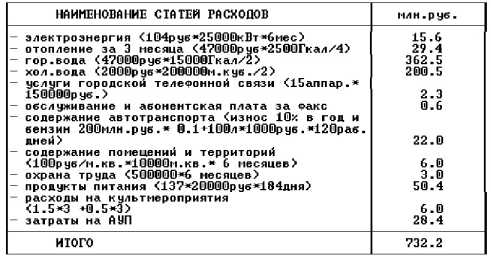

Следующая таблица - калькуляция хозяйственных расходов:

Таблица 15

Рассчитаем теперь износ основных средств. Амортизационные отчисления в процентах по видам основных средств составят: здания и сооружения - 1% в год, оборудование - 10% в год.

В Уставный капитал было внесено зданий и сооружений на сумму 2500 млн.рублей. Износ за год составит 25 млн.рублей.Оборудования в Уставном капитале на сумму 600 млн.рублей, износ за год 60 млн.рублей. Итого износ основных средств равен 85 млн.рублей.

Затраты на инвентарь, малоценные и быстроизнашиваемые предметы списываются в течение года с момента их передачи в эксплуатацию. Таким образом малоценные ценности, внесенные в Уставной капи-

тал на сумму 100 млн.рублей, во втором полугодии списываются полностью.

Общекурортные расходы включают затраты на содержание вычислительного центра и ведения архива. Из расчета 500000 рублей в месяц получается за полгода 0.6 млн.рублей.

Последняя статья затрат - "налоги и сборы". В нее включаются:

сбор за здание 2000 рублей за 1 м.кв., который составит 10.0 млн.рублей; налог на землю - 720 руб./м.кв. в год,умноженный на коэффициент зональности (в нашем случае 1.48), при площади 5000 м.кв. составит 5.3 млн.рублей.

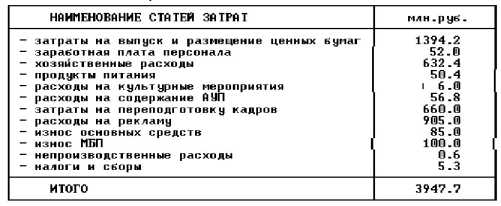

Сведем все расчеты в таблицу:

Таблица 16

Смета затрат на 1995 год

Теперь о доходах, которые может получить предприятие в результате своей хозяйственной деятельности за год.

Естественно, что основную долю своих доходов АО будет получать от основного производства, включающего в себя прием и размешение туристов на своих предприятиях и предоставление им рекреационно-туристских услуг, другими словами от реализации путевок, туров, продажи номеров.

Определим приблизительную себестоимость одного койко-дня за год. Она определяется отношением затрат за год к проведенным койко-дням за этот же период. Общее количество койко-мест, функционирующих в данном году, 137 (100 - "Горный воздух", 25 - "Воронцовский приют", 12 - "Лунная поляна"). Период их функционирования июль - декабрь, то есть 184 дня. Таким образом, максимально возможное количество проведенных койко-дней за год - 25208 (137 койко-мест*184 дня).

Расчетную величину затрат будем формировать следующим образом: 3947.7 млн.рублей - затраты по смете; 1700 млн.рублей - затраты по проекту, списываемые в данном году с учетом срока окупаемости проекта 5 лет. Итак, общая величина затрат для расчета себестоимости одного койко-дня 5647.7 млн.рублей. Сама себестоимость будет равна 224 тыс.рублей.

Продажная цена будет включать в себя норму прибыли (наценку), а также страховку в размере 1 доллара США.

В зависимости от сезона устанавливаются следующие цены за 1 койко-день: июль - август 60 долларов США (наценка 25%), сентябрь - октябрь 58 долларов (наценка 20%), ноябрь - декабрь 55 долларов. При этом предполагаемая заполняемость 100%, 60%, 20% соответственно. Рассчитаем примерную выручку от основного производства ДАО "Эльбрус" за период июль - декабрь с учетом вышеустановленных цен и предлагаемой заполняемости по периодам по формуле:

Во = к/м*Ц*Д*Нз , где (3)

Во - выручка от основного производства;

к/м - количество койко-мест;

Ц - цена одного койко-места в долларах США;

Д - количество дней в периоде;

Нз - норма заполняемости в соответствующем периоде.

июль - август 137*60*61*1=501420 долларов США.

сентябрь - октябрь 137*58*61*0.6=290823.6 долларов США.

ноябрь - декабрь 137*55*61*0.2=91927 долларов США.

Итого от основного производства мы получим 884170.6 долларов

США, что при курсе рубля 5000 за 1 доллар составит 4420.9 млн.рублей.

Кроме основной деятельности туристско-рекреационные предприятия в составе субъекта будут оказывать дополнительные платные услуги: прокат туристского и горнолыжного снаряжения, бассейн, тренажерный зал, массаж, ЛФК, дискотека, бильярд, прачечная, сауна, игровые автоматы и другие.

3.4.Управление капиталом.Финансовый профиль проекта.

В данном параграфе мы рассмотрим наиболее рациональный способ использования прибыли, а в начале приведем короткий теоретический материал по этому вопросу.

Развитие отечественного фондового рынка в последние полгода привело к увеличению количества его участников. При этом если ранне большую их часть составляли физические лица, готовые рисковать и вкладывать средства в спекулятивные активы, то в настоящее время на рынок активно выходят юридические лица. В первую очередь средние и мелкие компании, для которых уровень доходов кредитно-депозитного рынка не достаточно высок, а рынок предъявительских ценных бумаг слишком опасен. Поэтому их взгляды обращаются на рынок именных акций и государственных ценных бумаг.

Объяснить внимание менеджеров именно к этим ценным бумагам можно их сравнительно большой доходностью, а также высокой надежностью Первое, что необходимо сделать инвестору - правильно подсчитать собственный капитал.

- Соотношения риска и дохода портфели

- 09. Свободные экономические зоны международный опыт

- Создание НАФТА и ЕС

- Создание ЭПЗ и формирование экспортного потенциала

- 10. СОДЕРЖАНИЕ И МЕТОДИКА УПРАВЛЕНИЯ ДЕНЕЖНЫМИ СРЕДСТВАМИ ПРЕДПРИЯТИЯ