Соотношения риска и дохода портфели

В зависимости от его величины и выбирается инвестиционная стратегия с соответствующим уровнем риска и дохода. При этом нельзя забывать, что риск и доход находятся в прямой зависимости друг от друга и неправильно построенный план инвестиций с высоким уровнем риска и значительной долей заемных средств (левереджем) часто приводит к банкротству компании. Во многом это происходит от нежелания вкладывать средства в низкодоходные активы и одновременно перехода границ допустимого риска при имеющимся в распоряжении капитале.

В конечном счете оптимальное сочетание характеристик "риск доход" - основа в схеме ведения инвестиций.

Создание портфеля ценных бумаг предполагает построение программы инвестиций, которая позволяет при имеющемся капитале либо получить заданный доход при минимальном риске, либо максимальный доход при заданном риске.

По мере соотношения риска и дохода портфели подразделяются на:

1. Агрессивные (значительный доход при значительном риске - выбираются ценные бумаги, курс которых значительно изменяется, с целью краткосрочных вложений для получения быстрой прибыли).

2. Рыночный - фактически повторяющий в меньших пропорциях структуру рынка ценных бумаг и позволяющий при заданном риске получить максимальный доход.

3. Консервативный - минимальный риск при использовании надежных, но медленно растущих бумаг.

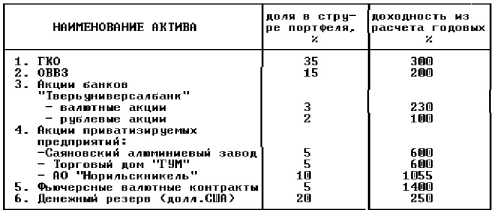

На мой взгляд, сегодня в состав оптимального портфеля должны входить государственные ценные бумаги (ГКО, КО, ОВВЗ), корпоративные акции, банковские ценные бумаги (акции, векселя), акции приватизируемых предприятий.

Исходя из этого сформируем портфель ценных бумаг, оптимизируя степень его диверсификации.

Таблица 17

При формировании нашего портфеля мы диверсифицировали вложения, при этом в состав портфеля входят разные бумаги, с разной степенью доходности. Именно поэтому большое значение необходимо уделить управлению инвестиционным портфелем.

На сегодняшний день существуют следующие схемы управления:

1. Схема дополнительной фиксированной суммы. Эта схема характеризуется, как крайне пассивная. Принцип: инвестирование в ценные бумаги фиксированной суммы денег через фиксированные промежутки времени . Так как курсы ценных бумаг испытывают постоянные колебания, то при их повышении приобретается меньшее количество ценных бумаг, а при понижении - большее.

Такая стратегия позволяет получать прибыль за счет прироста курсовой стоимости вследствие циклического колебания курсов.

2. Схема фиксированной спекулятивной суммы.Портфель делится на две равные части: спекулятивную и консервативную. Первая формируется из высокорискованных бумаг, обещающих высокие доходы. Вторая из низкорискованных (облигации, государственные ценные бумаги, сберегательные счета). Величина спекулятивной части все время поддерживается на одном уровне. Если ее стоимость возрастает на определенную сумму или процент, изначально установленный инвестором, то на полученную прибыль приобретаются бумаги для консерватиной части портфеля.

При падении стоимости спекулятивных бумаг ее аналогично восстанавливают за счет ценных бумаг другой части портфеля.

3. Схема фиксированной пропорции. Портфель также делится на две части как в предыдущей схеме. При этом задается некоторая пропорция, при достижении которой производят восстановление первоначального соотношения между двумя частями по стоимости.

На мой взгляд, оптимальной является схема управления фиксированной спекулятивной суммы, поэтому будем осуществлять управление портфелем на основе данной схемы.

Направляя на формирование портфеля ценных бумаг 30% годовой прибыли, мы рассчитываем получить доход в размере 5.696 млрд.рублей.

Международная практика обоснования проектов использует несколько обобщающих показателей, позволяющих подготовить решение о целесообразности (нецелесообразности) вложения средств. В их числе:

- чистая текущая стоимость;

- внутренний коэффициент эффективности;

- период возврата капитальных вложений;

- максимальный денежный отток.

Показатель чистой текущей стоимости, называемый в отечественных источниках "интегральным экономическим эффектом", представляет собой разность совокупного дохода от реализации продукции, рассчитываемого за период реализации проекта, и всех видов расходов, суммированных за тот же период, с учетом фактора времени, то есть с дисконтированием разновременных доходов и расходов.

Внутренний коэффициент эффективности определяется аналитически как такое пороговое значение рентабельности, которое обеспечивает равенство нулю интегрального эффекта, рассчитываемого за экономический срок жизни проекта.

Максимальный денежный отток - наибольшее отрицательное значение чистой текущей стоимости , рассчитанной нарастающим итогом. Этот показатель отражает размеры финансирования проекта и должен быть увязан со всеми источниками покрытия.

Таблица денежных потоков содержит сводные данные об объемах продаж, инвестициях и производственных издержках по каждому этапу реализации проекта. Данная таблица позволяет рассчитать чистую текущую стоимость, оценить максимальный денежный отток, выявить период возврата капитальных вложений. Она отражает не только итоговые финансово-экономические показатели, но и их динамику.

Для рассчета нам необходимо подсчитать годовую выручку:

Во = к/м*Ц*Д*Нз , где

Во - выручка от основного производства;

к/м - количество койко-мест;

Ц - цена одного койко-места в долларах США;

Д - количество дней в периоде;

Нз - норма заполняемости в соответствующем периоде.

июль - август 137*60*61*1=501420 долларов США.

сентябрь - октябрь 137*58*61*0.6=290823.6 долларов США.

ноябрь - декабрь 137*55*61*0.2=91927 долларов США.

январь-февраль 137*55*61*0.2=91927 долларов США.

март-апрель 137*58*61*0.6=290823.6долларов США.

май-июнь 137*60*61*1=501420 долларов США.

Итого 176834.2 долларов США или 8.842 млрд.рублей.

Таблица 18

В графическом виде отображение динамики показателя дисконтированного чистого денежного потока, рассчитанного нарастающим итогом, представляет собой так называемый профиль проекта,изображенный на графике 2:

График 2.

Итак срок окупаемости проекта 2 года. Значение максимального денежного оттока равно 13.93 млрд.рублей. Интегральный экономический эффект за 5 лет составляет 15.59 млрд.рублей.

Приведенные выше рассчеты подтверждают целесообразность реализации проекта.

ЗАКЛЮЧЕНИЕ

Рекреационная отрасль города Сочи является перспективной и весьма заманчивой для приложения капитала. Однако в нынешних сложных экономических и политических условиях развитие этой сферы остается довольно трудным делом.

В данной работе был проведен анализ существующих на сегодняшний день методов привлечения оборотных средств на предприятиях рекреационной сферы, приведен типовой алгоритм осуществления стандартной инвестиционной программы. Результатом этого анализа явился вывод о том, что наиболее эффективным способом решения данной проблемы является эмиссия ценных бумаг (акций, фьючерсных контрактов).

В качестве объекта практического исследования было выбрано АОЗТ "Русь", как наиболее типичный хозяйственный субъект санаторно-курортной отрасли нашего города.

Анализ финансово-экономического состояния исследуемого объекта выявил, что проблема привлечения дополнительных оборотных средств стоит на АОЗТ"Русь" очень остро. По материалам исследования также выяснилось, что данная проблема в большой степени вытекает из условия ограниченных возможностей предприятия. Причем эти ограничения чисто территориального характера. Предприятие имеет значительный потенциал, однако на сегодняшний день оно функционирует лишь в рамках территории санатория им.

Ленина, что ставит деятельность предприятия в большую зависимость от сезонности.

На предприятии основной упор делается развитие лечебно-оздоровительной базы. Функционируют теннисные корты, эксплуатируются ресурсы прибрежной полосы. Но все же, довольно узкая специализация ограничивает оказание рекреационных услуг лишь летним сезоном. Поэтому в третьем разделе данной дипломной работы предлагаются управленческие решения, позволяющее решить существующую проблему, а именно:

1. Создание субъекта договорного права, что позволяет добавить к специализации АОЗТ"Русь" горный туризм и освоить весьма перспективный сегмент рынка рекреационных услуг.

2. Привлечение дополнительных оборотных средств для АОЗТ "Русь" посредством эмиссии акций и фьючерсных контрактов , как наиболее эффективным на сегодняшний день методом решения проблемы финансовых средств.

3. Осуществление портфельных инвестиций, как наиболее целесообразный способ использования прибыли предприятия.

4. Использование современных методик оценки эффективности инвестиционных проектов, как необходимое условие при формировании управленческого решения.

В существующих экономических и политических условиях единственным разумным путем использования финансовых средств является вложения в акции приватизированных предприятий, а также строительство новых объектов. Поэтому ,на мой взгляд, данная работа имеет практическую ценность, а предложенный проект имеет право на воплощение в реальность.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Алексеев А. Нормативно-организационные вопросы эмиссии акций. - Закон, N 3, 1994 г.

2. Балабанов И.Т. Финансовый менеджмент. М.: Финансы и статистика, 1994 г.

3. Виноградова Н. Процедурные вопросы при выпуске акций. - Закон, N 3, 1994 г.

4. Герчикова И.Н. Менеджмент. М.:Банки и биржи, 1994г.

5. Грушина Н. Тугрики за ролики.- ЭЖ-спектр, N 2, август 1994 г.

6. Золотые сантиметры. Реклама в прессе.- ЭЖ спектр N 2, август 1994г.

7. Модель инвестиционного портфеля. - Коммерсантъ 1994г, N 42,43,47,49.

8. Организация технико-экономического исследования инвестиционных проектов.- Экономика строительства 1993г, N 5-6.

9. Указ Президента РФ "О защите интересов инвесторов" от 11.06.94 N1233.- Экономика и жизнь, N 26, июнь 1994г.

10. О федеральном законе РФ "О внесении изменений и дополнений в закон РФ "О налоге на прибыль предприятий и организаций".- Экономика и жизнь, N 30,июль 1995г.

11. "О налоге на операции с ценными бумагами" Закон РФ от 12.12.91г.- Сборник законодательных актов РФ по ценным бумагам, Санкт-Петербург 1993г.

13.Положение об акционерных обществах. Утверждено постановлением СМ РСФСР от 25.12.90г. N 601.- Сборник законодательных актов РФ по ценным бумагам, Санкт-Петербург 1993г.

14. Принципы формирования портфеля ценных бумаг.- Экономика и жизнь, N 17, 1995г.

15. Положение о выпуске и обращении ценных бумаг и фондовых биржах в РСФСР. Утверждено Правительством РСФСР от 28.12.91г N 78.- Экономика и жизнь, N 5, февраль 1992г.

16. Стартовые условия.- Экономика и жизнь, N 14, 1995г .

17. Рынок товаров и услуг Сочи.- ДМС, N 26, 1994г.

18. Услуги городской телефонной связи.- ДМС, N 25, 1994г.

19. "Финансовый менеджмент" учебно-практическое руководство М.:Перспектива, 1993г.

- 09. Свободные экономические зоны международный опыт

- Создание НАФТА и ЕС

- Создание ЭПЗ и формирование экспортного потенциала

- 10. СОДЕРЖАНИЕ И МЕТОДИКА УПРАВЛЕНИЯ ДЕНЕЖНЫМИ СРЕДСТВАМИ ПРЕДПРИЯТИЯ

- АНАЛИЗ ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ