Равновесный анализ экономической системы

t - номинальная тарифная ставка на конечный продукт;

tm - номинальная тарифная ставка на импортированные товары;

- доля импортируемых товаров в общей стоимости конечного продукта при отсутствии тарифов.

Предположим, что мировая цена конечного импортного товара фиксирована на уровне Р. Внутреннее производство конечного товара требует определенного (фиксированного) количества промежуточного импортного продукта, чья цена на мировых рынках также фиксирована. При отсутствии тарифов стоимость импортируемой промежуточной продукции, которая идет на производство одной единицы конечного товара, - Р.

Соответственно в условиях свободной торговли стоимость, добавленная в производство одной единицы конечного товара, составит:

V = P - P = P (1 - ).

Теперь предположим, что страна вводит налоги на импортную конечную и промежуточную продукцию. Тогда внутренняя цена единицы конечной продукции повышается до (1 + f)P, а затраты на импорт промежуточного продукта для изготовления одной единицы конечного товара достигают величины (1 + tm) P.

Добавленная стоимость в условиях действия тарифов составит:

V' = (1+t)P-(1+tm) P.

По определению фактический уровень зашиты

| F = |

V'-V |

100, |

| V |

Осуществляя подстановку и упрощая, получим:

| F = |

V'-V |

= |

(1 + t) P - (1 + tm) P - P (1 - ) |

= |

(1 + t) - (1 + tm) - (1 - ) |

| V |

P (1 - ) |

1 - |

=

| 1 + t - - tm - 1 + |

= |

t - tm |

| 1 - |

1 - |

Теперь используем выведенное уравнение для того, чтобы сформулировать некоторые достаточно важные положения теории эффективной таможенной защиты.

1. Когда номинальные тарифные ставки конечного товара и импортируемых промежуточных продуктов равны (t =tm), эффективная тарифная ставка становится равной номинальной ставке:

| F= |

t - t |

= |

t(1 - ) |

=t |

| 1 - |

1 - |

2. Когда номинальные тарифные ставки конечного товара и импортируемых промежуточных продуктов не равны (t tm), необходимо различать два случая:

2а) если номинальная тарифная ставка конечного товара превышает ставку, взимаемую с промежуточных импортируемых товаров (т. е., если t tm), фактический уровень защиты выше, чем номинальная тарифная ставка конечного продукта;

2б) если номинальная тарифная ставка конечного товара ниже ставки, взимаемой с промежуточных импортируемых товаров (т. е., если t tm), фактический уровень защиты ниже, чем номинальная тарифная ставка конечного продукта.

Для доказательства этого положения перепишем уравнение F следующим образом:

| t - tm |

= |

t - t + t - tm |

= |

t(1 - ) + (t - tm) |

=t + |

|

(t - tm) |

| 1 - |

1 - |

1 - |

1 - |

Учитывая, что 0 1, имеем

| |

0 |

| 1 - |

, откуда выводы 2а и 2б становятся совершенно очевидными.

3. Фактический уровень таможенной защиты может быть отрицательным! Это происходит при tm t и существенной доле промежуточных; продуктов в стоимости конечного товара. Например, если t = 0,25%, = 75%, tm = 0,50, то

| F= |

0,25 - 0,75 0,5 |

=-0,5 |

| 1 - 0,75 |

Таким образом, даже если номинальная тарифная ставка равна 25%, в конечном счете, промышленность будет работать с отрицательной фактической таможенной ставкой защиты, равной 50%, т. е. добавленная стоимость промышленности уменьшается вдвое.

На основе расчетов фактического уровня таможенной защиты принимаются важные решения в области внешнеторговой политики. Допустим, правительство хочет защитить отечественных производителей готовой продукции. Для этого необходимо установить ставку импортного тарифа на готовую продукцию на уровне, превышающем ставку тарифа на импорт промежуточной продукции. Если правительство ставит задачу защитить от иностранной конкуренции секторы, производящие промежуточную продукцию, но стимулировать конкуренцию в секторах, производящих готовую продукцию, то можно установить высокий импортный тариф на промежуточную продукцию, в результате чего номинальная ставка тарифа на готовую продукцию будет

фактически означать более низкий, а иногда и отрицательный уровень действительной таможенной защиты.

Тарифная эскалация. Структура тарифов во многих странах обеспечивает защиту интересов прежде всего отечественных производителей готовой продукции, особенно не препятствуя ввозу сырья и полуфабрикатов. При этом для защиты отечественных производителей готовой продукции и стимулирования ввоза сырья и полуфабрикатов используется тарифная эскалация - повышение уровня таможенного обложения по мере роста степени их обработки.

Необходимо при этом отметить, что тарифная эскалация, осуществляемая экономически развитыми странами, стимулирует производство сырья в развивающихся странах и консервирует их технологическую отсталость, поскольку только с сырьевой продукцией, таможенное обложение которой минимально, они могут реально пробиться на рынки развитых стран. В то же время рынок готовой продукции практически закрыт для развивающихся стран из-за существенной тарифной эскалации, которая свойственна большинству развитых государств.

Примечание. Для случая с произвольным количеством промежуточных элементов, входящих в состав конечной продукции, формула, по которой может быть рассчитан фактический уровень таможенной защиты, имеет вид:

где tj - номинальный тариф на конечную продукцию j-го наименования; tim - уровень тарифа на промежуточную продукцию i-го наименования; aij- удельный вес стоимости (цены) промежуточной продукции i-го вида в стоимости (цене) конечной продукции j-го наименования.

Действительно, в этом случае:

1)V = P - yP = P(1 - y);

| 2)V' = (1 + tj)P – P |

ij(1 + tij); |

| i |

Тогда

4.7

Равновесный анализ

экономической системы в условиях

экспортного тарифа

Экспортные пошлины, вводимые на экспортные товары при выпуске их за пределы таможенной территории государства, являются крайне редким феноменом в индустриально развитых странах. Однако развивающиеся страны в Африке, Южной Америке и Юго-Восточной Азии часто облагают пошлиной товары своего традиционного экспорта: какао (Гана), кофе (Бразилия, Колумбия), джут (Пакистан), рис (Бирма и Таиланд), чай (Шри-Ланка), олово (Малайзия).

Основными целями экспортного тарифа в этих странах являются:

увеличение доходов государства;

улучшение своих условий торговли;

увеличение объемов потребления в стране экспортируемой продукции.

4.7.1. Анализ частичного равновесия

в условиях экспортных пошлин

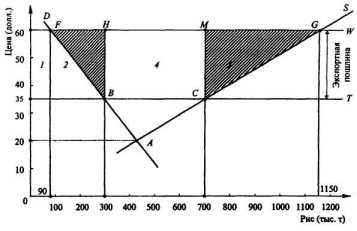

Последствия налогообложения экспорта рассмотрим при помощи графической модели (рис. 4.8). Рисунок изображает предположительную функцию внутреннего спроса (D), а также функцию предложения (S) риса, скажем, в Таиланде.

Соответствующий уровень равновесной цены, иллюстрируемый точкой А, составляет 20 долл. за 1 т. Для упрощения модели допустим, что мировая цена риса (60 долл. за 1 т) обусловливается абсолютно эластичной функцией мирового спроса W.

При отсутствии каких-либо торговых ограничений внутренняя цена риса должна возрасти до 60 долл. за 1 т. В этих условиях Таиланд производит 1150 тыс. т риса, из которых 90 тыс. т идет на внутреннее потребление, а 1060 тыс. т экспортируется.

Предположим, что Таиланд вводит экспортную пошлину 25 долл. за 1 т. Чистый доход экспортеров упадет при этом до 35 долл. с 1 т (60 - 25). Внутренняя цена снизится до 35 долл., что иллюстрируется на рис. 4.8 горизонтальной линией Т. Объем производства риса сокращается до 700 тыс. т, из которых на внутреннее потребление пойдет 300 тыс. т, а на экспорт - 400 тыс. т.

В результате введения экспортной пошлины излишек производителей сократится на величину, соответствующую сумме площадей фигур 1, 2, 3, 4 и 5. Часть этих потерь перераспределится в пользу потребителей Таиланда (площадь фигур 1 и 2). Часть, соответствующую площади прямоугольника 4, перераспределяет в пользу государства правительство страны. Заштрихованные же сегменты 3 и 5 иллюстрируют чистый убыток Таиланда от введения экспортной пошлины.

Эти потери экспортеров, обусловленные снижением объемов экспорта, не компенсируются ничьим выигрышем.

Рис. 4.8. Последствия введения экспортных пошлин

Заметьте, что проведенный анализ последствии от введения экспортной пошлины аналогичен ситуации с таможенным тарифом на импорт.

Что касается больших стран со значительной долей экспортного рынка, то они могут использовать экспортную пошлину для улучшения своих условий торговли за счет других стран. В результате введения экспортной пошлины создается дефицит соответствующего товара на мировом рынке, что ведет к росту цены на него. В основе политики налогообложения экспорта чаще всего и лежит упование на монопольное положение страны на мировом рынке, вынуждающее зарубежные страны переплачивать за импортный товар.

Целью же налогообложения экспорта при этом является прежде всего увеличение государственных доходов, хотя бы и за счет собственных производителей.

4.7.2. Анализ общего равновесия в условиях

экспортных пошлин

Анализ общего равновесия в условиях экспортных пошлин симметричен подобному анализу последствий введения импортных пошлин. Сущность этого утверждения охарактеризована симметричной теоремой Лернера1 (1936 г.): в долгосрочной статической равновесной модели общий экспортный налог имеет те же последствия в процентном стоимостном соотношении, что и общий налог на импорт.2

Продемонстрируем симметрию между импортной и экспортной пошлинами, показав, что последствия их влияния на динамику сравнительных внутренних цен идентичны. С этой целью предположим, что наша страна мала и, следовательно, является ценополучателем на мировом рынке. Страна экспортирует продовольствие (продукты питания) и импортирует одежду по текущим ценам: Рпр=10 долл. и Род = 50 долл. соответственно.

В условиях свободной торговли внутренние цены равны мировым, поэтому и на внутреннем и на внешнем рынках 1 ед. одежды обменивается на 5 ед. продуктов питания. Таким образом, относительная цена единицы одежды равна 5 (50/10).

Предположим сначала, что наша малая экономика устанавливает 20-процентный налог на импорт одежды. Внутренняя цена одежды поднимается до 60 долл. (1,2 50) за единицу. Это цена, которая должна быть заплачена внутренними потребителями и принимаемая также отечественными производителями.

В то время как на мировом рынке 1 ед. одежды продолжает обмениваться на 5 ед. продовольствия, в рассматриваемой стране относительная цена продовольствия возрастет до 6 (60/10).

Предположим затем, что страна вводит 20-процентный экспортный налог на продовольствие. Очевидно, что малая экономика сможет продолжать экспортировать продовольствие только в том случае, если ее внутренняя цена на продовольствие в сумме с экспортной пошлиной не превысят мировой цены, т. е. х 1,2 10. Таким образом, внутренняя цена на продовольствие в условиях введения 20-процентной экспортной пошлины составит 8,33 долл.

Относительная цена единицы одежды в этом случае составит 6 (50/8,33) ед. продовольствия.

Таким образом, действие 20-процентной импортной и экспортной пошлин в отношении внутренних относительных цен оказалось абсолютно одинаковым, что позволяет сделать вывод и об общих микроэкономических последствиях действия импортных и экспортных пошлин.

Из симметрии экспортных и импортных тарифов следует очень важный вывод: если развитие экспорта является целью экономической политики, то наиболее последовательным и эффективным инструментом ее практической реализации является либерализация импорта.

1 Лернер А. (1905-1982) - американский экономист, исследователь моделей конкурентного социализма. Он считал, что распределение по потребностям может быть достигнуто только при равном распределении доходов, так как только это обеспечит всеобщее благосостояние. Его модель получила название прагматического коллективизма.

2 Симметричная модель Лернера актуальна лишь в контексте долгосрочного равновесия. В краткосрочном периоде импортный налог имеет тенденцию действовать в расширительном ключе, обеспечивая улучшение платежного баланса страны, тогда как экспортный налог обусловливает антиинфляционные, депрессионные результаты с общим ухудшением платежного баланса.

- Глава 6 НЕТАРИФНЫЕ БАРЬЕРЫ МЕЖДУНАРОДНОЙ ТОРГОВЛИ

- Тариф как средство борьбы с демпингом

- Последствия вступления страны в таможенный союз:

- Глава 7 МЕЖДУНАРОДНОЕ ПЕРЕМЕЩЕНИЕ ФАКТОРОВ ПРОИЗВОДСТВА

- Потенциальная монополия и квота