Спрос на деньги

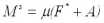

Для начала необходимо определить, что денежный рынок находится в равновесии в случае, когда реальная денежная масса (предложение денег) равно совокупному спросу на деньги. Если спрос на деньги выразить как:

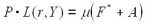

а предложение денег в стране (денежную массу) как:

F* чистые международные золотовалютные резервы центрального банка, выраженные в национальной валюте;

А чистые внутренние активы центрального банка (внутренний кредит);

это денежный мультипликатор, выражающий соотношение между валовыми активами центрального банка (F*+A) и денежной массой.

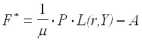

В условиях равновесия номинальный спрос на деньги равен их предложению, т.е.:

Из концепции общего сальдо платежного баланса, изменение международных активов центрального банка за определенный промежуток времени F* равно сальдо платежного баланса (для страны с валютой, не использующейся в качестве резервной). Из уравнения (5) тогда можно выразить международные активы центрального банка как:

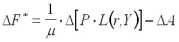

Если предположить, что величина постоянная, то сальдо платежного баланса за период (равное изменению золотовалютных резервов центрального банка) можно выразить как:

Именно последнее уравнение выражает суть монетаристского подхода. Первое слагаемое его правой части отражает изменение номинального спроса на деньги, при помощи чего можно показать, что (при прочих равных условиях) увеличение спроса на деньги приводит к появлению положительного сальдо платежного баланса, которое сохраняется до тех пор, пока предложение денег внутри страны (денежная масса) не возрастет до такой степени, чтобы соответствовать возросшему объему спроса на деньги и не установится равновесие. Второе слагаемое уравнения платежного баланса отражает воздействие факторов предложения денег.

Увеличение денежной массы по отношению к спросу на деньги первоначально приводит к дефициту платежного баланса, рестриктивное действие которого на предложение денег продолжается до момента достижения равновесия.

Простота уравнения (7), связывающего сальдо платежного баланса с монетарными переменными заставляет задуматься над проблемой: если все, что необходимо для улучшения состояния платежного баланса это уменьшение нормы расширения денежной массы, то почему же платежный баланс не так легко уравновесить. Чтобы ответить на этот вопрос, необходимо понять, каким образом сокращение денежной массы улучшает платежный баланс.

Контроль над денежной массой означает проведение жесткой денежно-кредитной политики. Рассмотрим экономику, которая растет и в которой наблюдается незначительная инфляция, так что спрос на номинальные кассовые остатки растет30). При этом если рост денежной массы замедляется, появляется избыточный спрос на деньги (относительно их предложения).

Рост спроса на деньги вызывает рост процентных ставок и падение расходов. Рост процентных ставок ведет к улучшению платежного баланса. Однако существует тонкое различие между установлением границы роста денежной массы и обычной жесткой денежно-кредитной политикой.

В открытой экономике с фиксированными валютными курсами (а это одна из предпосылок монетаристского подхода) объем денежной массы зависит не только от стремлений центрального банка: он не может полностью контролировать предложение денег, так как вынужден покрывать любой спрос на иностранную валюту для поддержания курса национальной валюты. С другой стороны, жесткая денежно-кредитная политика, связанная с ограничением внутреннего кредита, обычно вызывает экономический спад.

Из положений монетаристского подхода также вытекает, что снижение курса национальной валюты девальвация может улучшить платежный баланс только лишь в краткосрочном периоде. Происходит это следующим образом: девальвация действительно улучшает конкурентное положение страны на мировых рынках, и это приводит к положительному сальдо внешней торговли. Согласно основному уравнению монетаристского подхода, положительное сальдо в данном случае (так как не происходит увеличения денежной массы) сопровождается ростом спроса на деньги.

Как уже было показано, такая ситуация длится до тех пор, пока денежная масса не будет соответствовать новому уровню спроса на деньги, а платежный баланс не придет в равновесие. Таким образом, девальвация имеет только временный эффект для экономики, который продолжается до тех пор, пока цены и предложение денег не возрастут, чтобы полностью компенсировать более высокие цены на импортные товары и услуги.31)

Следует отметить, что все приведенные рассуждения о монетаристском подходе к анализу платежного баланса касаются режима фиксированных валютных курсов. Если такой подход применять к платежному балансу страны с плавающими валютными курсами, то сальдо платежного баланса (сальдо официальных расчетов) будет саморегулируемым, величина официальных золотовалютных резервов не будет меняться, а денежная масса будет полностью находиться под контролем монетарных властей. На практике, как уже говорилось, большинство валютных режимов это режимы управляемого плавания валютных курсов, центральные банки стран проводят определенную политику в области курса национальной валюты, поддерживая его в случае необходимости с помощью интервенций на валютном рынке. С другой стороны, даже если монетарные власти позволяют курсу национальной валюты свободно колебаться, существование мирового рынка ссудных капиталов делает денежный рынок страны чувствительным к событиям на денежном рынке других стран, что означает межстрановое движение капиталов, а значит и давление на процентные ставки и валютный курс, что действует как на объем денежной массы, так и на уровень спроса на деньги.

Это доказывает, что монетаристский подход применим и в современных условиях.

Заканчивая анализ монетаристского подхода к анализу платежного баланса, следует еще раз подчеркнуть, что его ценность состоит прежде всего в том, что с его помощью впервые удалось показать монетарную природу общего сальдо платежного баланса или сальдо баланса официальных расчетов. Но с другой стороны, указанный подход абсолютно неприменим (а как правило, приводит к ложным выводам) при анализе причин ухудшения состояния платежного баланса. На деле причина дефицита платежного баланса может не иметь ничего общего с избыточным предложением денег, а его выравнивание с помощью мер денежно-кредитной политики может привести к совершенно неожиданным результатам. Дело в том, что дефицит платежного баланса может возникнуть при равновесии на денежном рынке, например, вследствие падения внешнего спроса на экспортируемые товары.

Ограничение денежной массы в таком случае может привести к увеличению уровня безработицы и валового выпуска, не исправляя дефицит платежного баланса.

Глава 3. Основные тенденции в динамике показателей платежного баланса России §1. Платежный баланс Российской Федерации в 1992 - 1996 годах

В настоящее время проведение полноценного количественного анализа тенденций платежного баланса Российской Федерации представляет некоторые затруднения в связи с тем фактом, что Центральный Банк начал публикации платежного баланса России, включающего операции со странами ближнего и дальнего зарубежья, только начиная с 1994 года. При этом, составление и публикация платежного баланса в соответствии с требованиями пятого издания "Руководства МВФ по составлению платежного баланса" осуществляется с 1995 года. В таблице 3 представлены данные по имеющимся показателям российского платежного баланса за 1992 - 1997 годы, а более детальная информация по платежному балансу с поквартальной разбивкой приведена в таблицах 2-3 Приложения.

Таблица 3

Основные показатели платежного баланса России в 1992-97 г.г. (млн. долл. США)

1992 | 1993 | 1994 | 1995 | 1996 | 1997* | |

Торговый баланс | 5056 | 11491 | 15112 | 21470 | 23061 | 19000 |

Баланс текущих операций | ... | 6230 | 5792 | 9507 | 11600 | 4000 |

Счет операций с капиталом и финансовыми инструментами | ... | -3892 | -7556 | -9664 | -7601 | 2500 |

Общий платежный баланс | ... | ... | -22147 | -11110 | -22650 | ... |

* Оценка

Источники: Вестник Банка России, International Financial Statistics

Рассмотрим основные тенденции показателей платежного баланса на протяжении 6 лет после начала реформ. Как уже отмечалось выше, данные о платежах России в 1993 и особенно в 1992 годах носят оценочный характер по нескольким причинам, среди которых можно выделить следующие: во-первых, органам государственного комитета РФ по статистике и Банка России требовалось время для того, чтобы организовать учет внешнеторговых операций со странами СНГ, так как в первые годы после распада СССР таможенное оформление грузов, следующих в страны СНГ, и поступающих из этих стран еще не производилось. Во-вторых, операции стран СНГ со странами так называемого дальнего зарубежья учитывались как один показатель внешнеторговых операций стран бывшего СССР, что создавало определенные сложности в выделение финансовых потоков, относящихся к российским резидентам. Третьей причиной приблизительного характера показателей платежного баланса в начале девяностых годов следует считать, по моему мнению, общую неразвитость как базы статистического учета, так и отсутствие опыта у сотрудников ЦБ и Госкомстата в составлении системы национальных счетов и платежного баланса.

Таким образом, для получения картины реального положения дел с международными платежами России в 1992-93 г.г. необходимы серьезные корректировки показателей опубликованных платежных балансов.

- Показателей платежного баланса

- Активное сальдо по счету

- Тенденции в динамике сальдо по счету текущих операций

- Приток иностранного капитала.

- Структура платежного баланса