При исследовании дивергенции цены со стохастическим осциллятором использовались стандартные параметры 5 и 3 с сигнальными линиями на уровне 30% и 70%. Рассматривалась главная (быстрая) %К линия.

Были использованы те же правила, как и для индекса силы со смещением уровней сигнальных линий до 30% и 70%. Основная проблема при тестировании связана с тем, что экстремумы стохастики не всегда совпадают с экстремумами цены по времени. Обычно второй экстремум стохастики запаздывал на 1-3 часа от экстремума цены. Для того чтобы не увеличивать количество параметров описывающих дивергенции, было решено в качестве параметра разноса экстремумов во времени использовать разнос цены. В таких случаях величина ценового движения рассчитывалась с момента формирования второго пика на графике стохастического осциллятора.

Нами были построены графики зависимости величины тренда от времени, цены и продолжительности тренда.

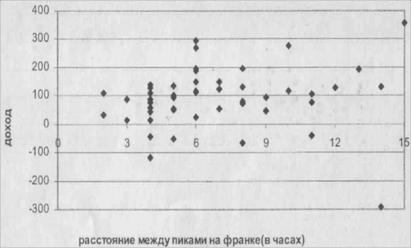

Относительно стохастики можно выдвинуть аналогичное RSI предположение, что типичная длина дивергенции не превышает 15 часов или даже: с высокой степенью точности (90%) расстояние между пиками не превышает половины суток (12 часов). Рассматривая графики зависимости дохода от продолжительности тренда (рис. 7.5 - 7.7) можно сказать, что типичная продолжительность тренда не превышает 36 часов, а те редкие отклонения в длительности обусловлены открытием позиции в пятницу и переносом ее до понедельника следующей недели.

Посчитаем количество «плохих» сделок с использованием (без использования) 30 пипсового барьера: EUR - 25(15), СНF 16(12), JPY - 14(10), GBP - 9(3) в % от общего числа сделок. Прибыль от работы на всех четырех рынках составила 13636 пунктов. Количество сигналов дивергенции, усредненное по всем

Рис. 7.5. Зависимость прибыли от расстояния между пиками на франке.