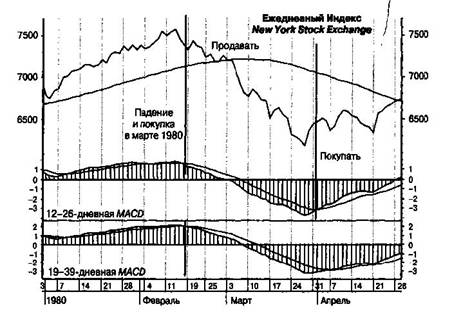

Указаниям MACD стоило бы последовать, даже если бы этот индикатор обладал всего одним из своих свойств — способностью определять условия повторного входа в рынок, складывающиеся после серьезных среднесрочных и долгосрочных рыночных спадов. Мы уже наблюдали это свойство в отношении долгосрочных рыночных тенденций на примере способности графиков месячных MACD устанавливать долгосрочные «медвежьи» рыночные минимумы. График 8.19 иллюстрирует способность MACD достаточно надежно определять моменты окончания среднесрочных рыночных спадов. Сам я не знаю ни одного индикатора, который в этом отношении превзошел бы MACD.

Падение фондового рынка, которое происходило в конце зимы 1980 г., служит прекрасным примером. Достаточно сильный на протяжении большей части 1979 г., фондовый рынок неожиданно столкнулся со вторым последовательным «октябрьским крахом» (на самом деле, недостаточно серьезным для того, чтобы квалифицировать его как крах). Спад, последовавший за периодом формирования «дна» рынка, резко поменял направление из-за сильного подъема в феврале 1980 г.

После образования сигнала к продаже всего через три дня после значимого рыночного максимума в феврале 1980 г., MACD во время всего периода спада оставалась вне фондового рынка, подав сигнал о повторном входе только через три дня после того, как ближе к концу марта установились окончательные минимумы