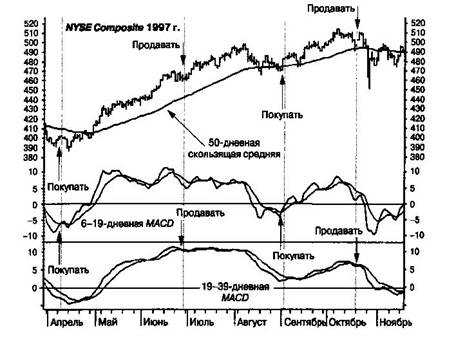

График 8.7, индекс New York Composite с апреля по ноябрь 1997 г., иллюстрирует случайную ошибку MACD: слишком поспешное создание сигналов к продаже во время сильных и продолжительных рыночных подъемов. Это происходит не всегда, но иногда встречается.

Данный график также показывает выгоды от использования многочисленных сочетаний MACD, быстрых комбинаций для покупки и более медленных комбинация для продажи.

Чувствительная комбинация 6- и 19-дневной MACD породила превосходные входные сигналы в апреле 1997 г. задолго до сигнала на покупку, который могла бы показать более медленная комбинация MACD 19-39.

Показатель MACD является прекрасным индикатором выбора времени, но не совершенным. Как показано на графике 8.7, иногда во время сильных восходящих трендов на фондовом рынке, MACD будет подавать ранние сигналы к продаже. Однако вы можете заметить, что использование более медленной комбинации MACD приносит более своевременные сигналы к продаже, чем если бы для продажи использовалась более быстрая комбинация MACD, превосходная для покупки в течение этого периода. Сигнальные линии на графике изображают 9-дневные экспоненциальные средние уровней MACD

Однако сигналы на продажу, основанные на этой быстрой комбинации, отличались быстрым развитием. Более медленная комбинация MACD из 19 и 39 дней не подавала сигнала к продаже до конца июня. Фондовый рынок вырос еще больше в конце июля, но новый сигнал на покупку (основанный на более быстрой комбинации 6-19) предложил повторный вход немного выше уровня выхода в июне. Сигнал на продажу, который имел место в октябре, оказался достаточно своевременным, снова показывая выгоду применения более медленных комбинаций MACD для определения момента продажи.