Одной из наиболее интересных областей совместного использования циклов и других более традиционных методов технического анализа является привязка осцилляторов к текущим циклам. Мы уже рассматривали основные принципы и особенности применения осцилляторов в техническом анализе в одной из предыдущих глав нашей книги и показали, как с их помощью можно выявлять области перекупленное™ и перепроданности, а также расхождения. Специалисты полагают, что эффективность осцилляторов можно значительно повысить, если периоды времени, используемые для их расчета, определять с учетом протяженности действующих на рынке циклов.

В книге, посвященной применению методики Hal, авторами которой являются У. Брессер и Дж. Джоунз (The Hal Blue Book, W.J. Bressert and J.H. Jones), подробно описано, как циклы развития рынка сочетаются с индексом перекуп -ленности-перепроданности и индексом темпа (momentum). Оба осциллятора взяты из книги Л. Уильямса "Как я заработал миллион долларов в прошлом году, играя на рынке товарных фьючерсов", опубликованной в 1973 году. Индекс перекупленности-перепроданности представляет собой модификацию осциллятора %R Уильямса, а второй осциллятор - простой индекс темпа, который можно построить, измеряя разницу цен между двумя периодами времени (см. главу 10).

Мы объясним, как проводят комбинированный анализ, на примере простого осциллятора темпа. Формула его построения остается без изменений. Главное, "привязать" период расчета осциллятора к протяженности циклов. Начнем с того, что определим количество рабочих дней, которые составляют торговый цикл. Предположим, что средняя продолжительность торгового цикла составляет 28 календарных дней. Однако из них рабочих дней - только двадцать. Когда мы с помощью осциллятора пытаемся выявлять повороты какого-либо цикла, необходимо для его расчета взять период, равный половине протяженности этого цикла. В примере, который приведен выше, мы использовали период, равный десяти дням. Согласно формуле построения индикатора темпа, значение цены закрытия, зафиксированной десять дней назад, вычитается из значения последней цены закрытия, затем полученное положительное или отрицательное значение разности откладывается на графике - соответственно выше или ниже нулевой линии.

Метод Hal подразумевает построение трех осцилляторов, основанных на трех циклах различной протяженности: торговом (двадцать дней), альфа-бета (десять дней) и длинном (обычно в два раза длиннее торгового, то есть сорокадневном). Конечно, речь идет о циклах усредненной протяженности, и всегда необходимо учитывать фактическую длину цикла на каждом отдельном рынке. При построении осцилляторов в каждом из трех случаев берется период, соответствующий половине цикла каждого типа. В нашем примере это будут следующие значения: 20, 10 и 5. Осцилляторы, построенные на основе этих трех значений, можно откладывать на одном или на разных графиках. Взаимодействие осцилляторов различной протяженности может предоставить трейдеру весьма ценную информацию (см. рис. 14. 23а и б).

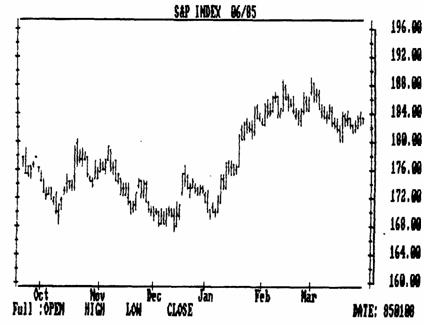

Рис. 14. 23а Столбиковый график цен фьючерсного контракта на индекс S&P 500.