Лучше всего потенциал нашего ФИ-спирального анализа можно продемонстрировать, проходя один за другим ряд важных пиков и впадин и показывая, как могут применяться ФИ-спирали к историческим данным.

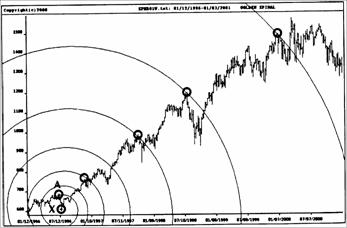

Прежде, чем окунуться в подробности относительно важных точек разворота на недельных данных D-0-H-L-C для Индекса S&P500, мы хотели бы, чтобы читатели оценили невероятную симметрию, которую можно найти в ценовых фигурах (рисунок 6.13).

На рисунке 6.13 показано применение ФИ-спирали на гистограмме недельных данных Индекса S&P500 с января 1996 года по январь 2001 года. Это идеальный пример неслучайных симметричных движений цены, основанных на законах природы и поведении инвесторов.

Рисунок 6.13 График Индекса S&P500 с января 1996 по январь 2001 гг. Рыночная симметрия, отраженная в ФИ-спирали.

На рынке Индекса S&P500 в июле 1996 года центр ФИ-спирали находится в точке X, а отправная точка — в А. ФИ-спираль направлена по часовой стрелке. Можно идентифицировать четыре важных пика на третьем, пятом, шестом и седьмом кольцах ФИ-спирали. Проблема при применении на графике только одной ФИ-спирали состоит в том, что в 1996 году не было возможности знать, что из множества возможных спиралей именно эта окажется наиболее устойчивой и, следовательно, лучшей для правильной идентификации важных пиков. Вот почему теперь мы ищем, прежде всего, пересечения ФИ-спиралей как подтверждения важных разворотов тренда.