Качество нашего анализа ФИ- канала зависит от того, имеют ли ФИ-каналы достаточную внутреннюю гибкость, чтобы автома тически перестраиваться от условий бычьего рынка к условиям медвежьего рынка, если работать только с важными пиками и впадинами. Кроме того, важные пики и впадины должны анализироваться в последовательном порядке, иначе останется слишком много места для интерпретации.

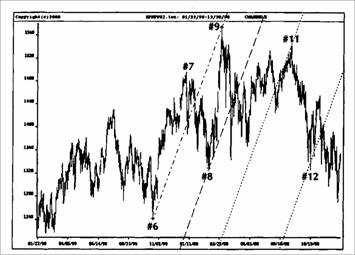

Рисунок 4.15 График Индекса S&P500 за период с января 1999 по декабрь 2000 гг. Линии тренда ФИ-канала.

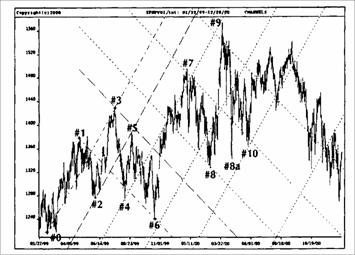

Рисунок 4.16 График Индекса S&P500 за период с января 1999 по декабрь 2000 гт. Паутина линий тренда ФИ-канала и линий сопротивления ФИ-канала.

Пик №9 и впадина №10 прямо идентифицируются при работе с различными базовыми линиями ФИ-канала и использовании последовательных пиков и впадин от №1 до №7. Если бы важной считалась только впадина №10, мы не знали бы, как правильно трактовать экстраординарное движение рынка Индекса S&P500 14 и 17 апреля 2000 года, которое привело к образованию впадины №8а.

Второй пример паутины, при котором решается эта проблема, это достижение пиков №7 и №9 и впадин №8, №8а, №10 и №10а на рисунке 4.17.