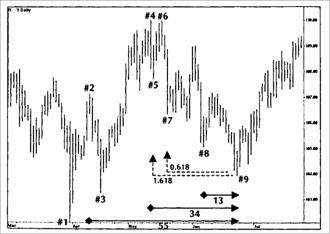

Рисунок 3. 29 График наличной японской иены с марта по июль 2000 года. Комбинация коридора ценовых целей вычисления и ряда суммирования Фибоначчи.

• Мы предсказываем, что возможное временное событие в движении цен рынка произойдет через 55 дней после пика №2. В момент пика №2 мы не знаем, будет ли через 55 дней максимум или минимум, но мы знаем, что при проведении анализа с использованием ряда суммирования Фибоначчи 55 влиятельное число.

• От пика №4 до впадины №9 34 дня. Это вычисление приводит нас в ту же самую точку, что и 55-дневный отсчет от пика №2. В момент отсчета от пика №4 рыночная цена находится на максимуме 110,03, и ничто не указывает, что наличная японская иена упадет ниже уровня 104,00.

• От впадины №8 до точки разворота в впадине №9 13 дней (число Фибоначчи).

Примеры на недельном графике Индекса DAX30 и дневном графике наличной японской иены представлены, чтобы продемонстрировать два важных элемента нашего анализа.

1. При работе с расширениями (в отличие от коррекций) сигналы на дневных и недельных данных взаимно усиливают друг друга. С использованием расширений как торгового инструмента Фибоначчи возможны краткосрочные, среднесрочные и долгосрочные исследования.

2. И ценовой, и временной анализы могут привести к идентичным точкам разворота на рынках различных типов.

Мы утверждаем: комбинация и интегрирование ценовых и временных целей на основе расширений 5-волновых фигур и отсчетов по ряду суммирования Фибоначчи создают совокупную поддержку поведения рыночной цены Индекса DAX30 на уровне 6,300.0 пунктов, а также наличной японской иены на уровне 104,00 иены за доллар. Как только поведение инвесторов проявится, в ценовом смысле, на уровне цели расширения Фибоначчи и, во временном смысле, в наложении отсчетов по Фибоначчи, мы считаем торговые сигналы в общем безопасными.

Прежде чем перейти к Главе 4, в которой представлены ФИ-каналы (известные как каналы тренда Фибоначчи), следует обобщить результаты наших исследований коррекций и расширений как торговых инструментов Фибоначчи.