Анализ акций Deutsche Bank на дневной основе проводится на несколько сокращенной базе данных за один год, в течение периода с декабря 1999 по январь 2001 гг.

В этой структуре времени у акций Deutsche Bank один сильный восходящий тренд и один сильный нисходящий тренд. Мы ищем многократные подтверждения важной точки разворота в конце движения восходящего тренда и начинаем с комбинации ФИ-эллипса, ФИ-каналов, расширения и двух дней временных целей

Фибоначчи.

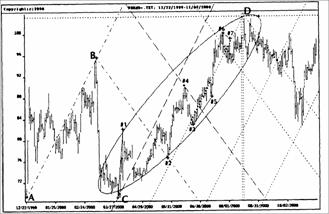

Комбинация четырех торговых инструментов Фибоначчи представлена на рисунке 8.27.

Базовая линия первого ФИ-канала чертится от впадины в точке А до пика в точке В. Внешняя параллель этой базовой линии проходит через впадину в точке С. Набор линий тренда ФИ-канала располагается справа от ФИ-канала на расстояниях, кратных

числам ряда ФИ.

Рисунок 8.27 График акций Deutsche Bank с декабря 1999 по ноябрь 2000 гг. ФИ-эллипс, ФИ-каналы, расширение и дни временных целей Фибоначчи.

Базовая линия второго ФИ-канала строится между пиком в точке В и минимумом в точке #1. Внешняя параллельная линия в данном случае проходит через максимум в точке #4. Набор линий сопротивления ФИ-канала располагается справа от ФИ-канала на расстояниях, кратных числам ряда ФИ. Самый высокий максимум акций Deutsche Bank на пике в точке D находится в углу линии тренда первого ФИ-канала и линии сопротивления второго ФИ-канала.

Расширение рассчитывается (согласно общим правилам, объясненным в Главе 3) умножением расстояния от впадины в точке С до максимума в точке #1 на отношение Фибоначчи 1,618. Ценовая цель, полученная из расширения, соответствует самому высокому максимуму внутри ФИ-эллипса.