Ставка дисконтирования планируется такой, что период начислений

процентов на привлеченный капитал совпадает с соответствующим

периодом инвестиционного процесса.

(N+1)-ый интервал не относится к сроку жизни проекта, а выделен в

модели для фиксации момента завершения денежных взаиморасчетов

всех сторон в инвестиционном процессе (инвесторов, кредиторов и

дебиторов) по кредитам, депозитам, дивидендам и т.д., когда итоговый

финансовый результат проекта сделается однозначным.

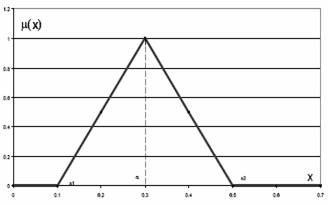

Если все параметры в (4.1) обладают "размытостью", т.е. их точное

планируемое значение неизвестно, тогда в качестве исходных данных

уместно использовать треугольные нечеткие числа с функцией

принадлежности следующего вида (рис. 4.1). Эти числа моделируют

высказывание следующего вида: "параметр А приблизительно равен a и

однозначно находится в диапазоне [amin, amax]".

Рис. 4.1. Треугольное число

Полученное описание позволяет разработчику инвестиционного

проекта взять в качестве исходной информации интервал параметра [amin,

amax] и наиболее ожидаемое значение a , и тогда соответствующее

треугольное число A = (amin, a , amax) построено. Далее будем называть

параметры (amin, a , amax) значимыми точками треугольного нечеткого числа

A . Вообще говоря, выделение трех значимых точек исходных данных

весьма распространено в инвестиционном анализе (см., например,

[Behrens]). Часто этим точкам сопоставляются субъективные вероятности

реализации соответствующих ("пессимистического", "нормального" и

"оптимистического") сценариев исходных данных. Но мы не считаем себя

вправе оперировать вероятностями, значений которых не можем ни

определить, ни назначить (в главе 1 настоящей диссертационной работы мы

коснулись этого предмета, в частности, говоря о принципе максимума

энтропии). Поэтому в инвестиционном анализе мы замещаем понятие

случайности понятиями ожидаемости и возможности.