инвестиционного портфеля (отрисовывается только средняя линия границы)

от шага к шагу прогноза в условиях ухудшения инвестиционной обстановки

(рис. П1.2)

Если действовать, как посоветовала в 2001 г. Эбби Коэн, то ничего

делать не нужно, только поддерживать фиксированный баланс активов.

Такая тактика на падающем рынке вызывает только дополнительные

убытки, рост риска портфеля, и больше ничего. Наоборот: следует

освобождаться от акций в несколько раз быстрее, чем они падают,

переливаясь в облигации или вообще уходя с рынка. Тем самым достигается

опережающее снижение портфельного риска и реализуется консервативный

инвестиционный выбор. Выбор Эбби Коэн в этом случае оказывается

незаконно-агрессивным, анти-оптимальным; градиент ее выбора

(приращение доходности к приращению риска) во всех точках ее

инвестиционной траектории отрицателен. Наш градиент во всех точках

положителен, и более того: он растет.

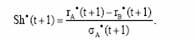

Эти соображения оперативного порядка зафиксированы нами в модели

с помощью модифицированного показателя Шарпа:

Выражение (П1.17) - это не классический показатель Шарпа, потому

что в числителе вычитается осредненная доходность по всему классу

облигаций, а не доходность одних гос облигаций. Но смысл этого показателя

очень значим: он выражает экономическую эффективность инвестиций в

обобщенный инвестиционный портфель из всех акций и всех облигаций в

пределах данного экономического региона.