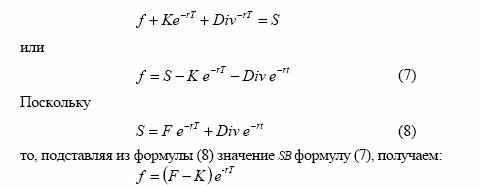

В портфель Б входит одна акция. К концу периода Т портфель А будет состоять из акции и суммы денег, равной дивиденду. За этот период времени величина Ке-rТ превратилась в К и была использована на приобретение акции, а сумма Div e-rT стала равна величине дивиденда.

Портфель Б также будет состоять из акции и выплаченного на

нее дивиденда Div. Поскольку стоимости двух портфелей равны к

концу периода Г, то в начале этого периода они также должны быть

равны, чтобы исключить возможность арбитражной операции.

Поэтому можно записать, что

в) Форвардная цена и цена форвардного контракта на акции,

для которых известна ставка дивиденда

В расчетах инвестор может пользоваться не только значением

абсолютной величины выплачиваемого на акции дивиденда, но

также и таким показателем, как ставка дивиденда, которая представляет собой отношение дивиденда к цене акции. В соответствии

с принятым выше порядком мы рассматриваем в наших примерах

ставку дивиденда как непрерывно начисляемую. С теоретической

точки зрения это означает, что дивиденд начисляется и постоянно

реинвестируется на очень короткие промежутки времени. Если

инвестор имеет данные о ставке дивиденда в расчете на год, то по

формуле (1) он легко может пересчитать его в непрерывно начисляемый дивиденд.

Значение ставки дивиденда может меняться в течение периода

действия форвардного контракта, поэтому для такого случая в

расчетах следует использовать среднюю ставку дивиденда. Значение ставки дивиденда обозначим через q.

Предположим, имеется акция, курс спот которой составляет 50

руб., через три месяца на нее выплачивается дивиденд, непрерывно начисляемая ставка которого равна 8%, ставка без риска 10%.