Модель акселератора инвестиций в основной капитал.

Процент по кредитам представляет собой цену, которую экономические субъекты платят банкам за заимствование денег. При снижении спроса на деньги цена кредитных ресурсов или норма процента снижается.

График 1.4. Рост налога на прибыль и снижение государственных расходов в краткосрочном периоде приводят к уменьшению ВВП и нормы процента.

Очевидно, что в краткосрочном плане повышение налоговых ставок и снижение государственных закупок приводит к уменьшению равновесного продукта и дохода. Однако в перспективе снизившаяся норма процента приведет к росту спроса на инвестиционные товары и, далее, по цепочке межотраслевых связей к увеличению агрегированного спроса.

Следовательно, фискальная политика высоких налоговых ставок и низких государственных закупок, приводящая к снижению нормы процента в экономике, в перспективе имеет своим следствием рост спроса на инвестиционные товары. Наоборот, фискальная политика низких налогов и высоких государственных закупок, приводящая к росту нормы процента, в перспективе имеет своим следствием снижение спроса на инвестиционные товары.

Монетарная политика

При увеличении предложения реальных денег (монетарная экспансия), когда, например, правительство скупает государственные ценные бумаги, происходит снижение нормы процента (см. график 2.2). В результате этого в перспективе спрос на инвестиционные товары вырастет и, следовательно, увеличится величина требуемого основного капитала.

График 1.5. Монетарная экспансия приводит к росту равновесного продукта и снижению нормы процента.

Последнее в перспективе, при прочих равных условиях, может стимулировать увеличение величины требуемого основного капитала.

1.2.5. Связь между величиной требуемого основного капитала и инвестициями в основной капитал

Пусть К–1 – величина основного капитала на конец предшествующего периода, К* - как и ранее, величина требуемого основного капитала.

В модели гибкого акселератора реализуется положение о постепенном переходе от величины имеющегося основного капитала к требуемому его объему. В конце данного периода фирма хочет иметь величину основного капитала K, которая увеличивается по сравнению с имеющейся на величину *(K* - K-1), где - некоторое неотрицательное число.

В итоге мы определяем величину основного капитала на конец данного периода следующим образом.

Величина инвестиций в основной капитал из соотношения (1.13) определяется следующим образом.

Из соотношений (1.10) и (1.14) следует.

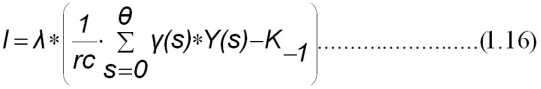

С учетом фактора инвестиционного лага уравнение (1.15) может быть записано более сложным образом (см. соотношения (1.11)).

1.2.6. Модель акселератора инвестиций в основной капитал.

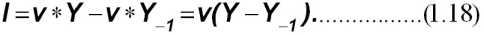

В макроэкономической теории используется так называемая модель акселератора, которая связывает величину требуемого основного капитала с объемом валового национального продукта.

где - отношение величины требуемого капитала к валовому национальному продукту.

Используя соотношения (1.14) и (1.17) в условиях предположения о том, что переход от имеющейся величины основного капитала K-1 к требуемой величине K* происходит в течение одного периода (года), то есть = 1, мы получаем следующее выражение.

Из соотношения (1.18) видно, что в соответствии с моделью акселератора динамика инвестиций определяется динамикой прироста валового национального продукта. При его положительном приросте инвестиции растут, при отрицательном приросте продукта инвестиции в основной капитал уменьшаются. Следовательно, циклический характер поведения инвестиций в основной капитал объясняется цикличностью в изменении продукта. Отметим, что такая связь важна, но в объяснении взаимосвязи динамики продукта и инвестиций в основной капитал существуют и другие подходы.

В частности, целый ряд экономистов считает, что в основе инвестиционного цикла лежат волны массовой замены основного капитала в связи с его физическим и моральным износом (см., например, работу А.П. Ермилова [9]).

1.2.7. Расчет окупаемости инвестиций по приведенным (дисконтированным) затратам.

В макроэкономическом анализе инвестиций существенную роль играет вариация нормы процента в экономике. Для понимания механизма воздействия нормы процента на динамику инвестиций на национальном уровне представляется полезным понять влияние процентной ставки на инвестиции на микроэкономическом уровне.

В связи с этим обратимся к основам теории дисконтирования.

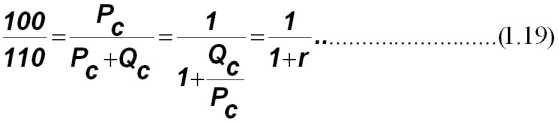

Пусть мы имеем облигацию с номиналом Рс, Qс – процент или купонный доход, который приносит эта облигация, а r – норма процента.

r = 100% * Qс/Рс

Предположим, что Qс = 10 и Рс = 100. Тогда r = Qс/ Рс*100 = 10/100*100 = 10%. В нашем примере известно, что через год облигация с номиналом 100 руб. принесет 10 руб. дохода и ее владелец будет иметь активы равные 110 руб.

Следовательно, для получения одного рубля в конце года в начале года необходимо затратить примерно 0,91 руб. (100/110 = 0,91). Или, в общем виде можно записать.

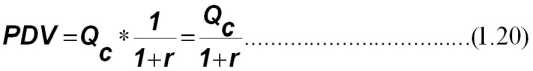

Сумма, которую владелец облигации будет иметь в виде дохода через год, приведенная (или продисконтированная) к началу года, определяется следующим образом.

где РDV – сумма приведенного (продисконтированного) дохода.

В нашем примере PDV = 10*0,91 = 9,1 руб.

Рассмотрим более общий случай, когда облигация приносит через год доход Q1 (момент времени t=1), а еще через год (момент времени t=2) доход Q2 (см. рисунок ниже).

t=0 t=1 t=2

Для этого случая приведенный к начальному моменту времени доход будет определен следующим образом. Доход Q2 должен быть продисконтирован дважды.

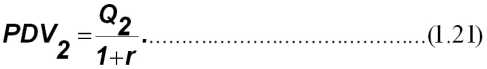

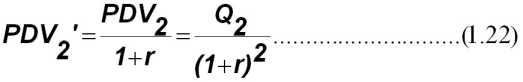

Если бы Q2 был получен в момент времени t = 1, то приведенный доход был бы рассчитан следующим образом.

Но величина Q2 будет получена еще через год, отстоящий от момента времени t=1. Следовательно, PDV2 должна быть продисконтирована еще раз.

Доход Q1 приводится (дисконтируется) к моменту времени t = 0 способом, который определен в соотношении (2.16). В результате, суммарный приведенный доход PDV определяется как следующая сумма.

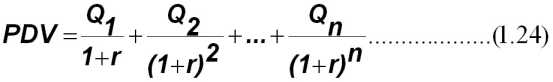

В более общем случае, пусть облигация приносит доход Q1 через год, доход Q2 через два года и т.д., доход Qn через n лет. Тогда приведенный к началу первого года доход определяется следующим образом.

Каждая компания, планируя свое производство на будущее, соотносит свои затраты и результаты, приводя их к единому моменту времени с использованием определенной нормы процента. Поскольку процесс производства основного капитала длится несколько лет, постольку изменение нормы процента особенно сильно влияет на динамику именно этой части инвестиций.

Совокупность решений компаний формирует общую величину инвестиций в экономике и существенным образом влияет на агрегированный спрос. Следовательно, прежде всего через спрос на инвестиционные товары, норма процента оказывает заметное воздействие на динамику агрегированного спроса и производства.

1.2.8. q – теория инвестиций Джеймса Тобина.

Обратимся к так называемой q–теории инвестиций, предложенной Джеймсом Тобином ([10]). В данном теоретическом построении предпринимается попытка установить связь между стоимостью компании на рынке ценных бумаг (фондовом рынке) и разницей между наличным капиталом K и требуемым для будущего периода капиталом K*+1.

Величина q есть отношение цены компании на фондовом рынке к ее восстановительной цене или, как принято говорит в российской экономической литературе, к восстановительной стоимости. Цена компании на фондовом рынке представляет собой сумму денег, которую покупатели готовы заплатить в определенный момент времени за все акции данной компании. Восстановительная стоимость компании или, точнее, восстановительная стоимость капитала компании представляет собой затраты на приобретение на рынке товаров аналогичных зданий, сооружений, машин, оборудования и нематериальных активов, которые равны по производственным возможностям основному капиталу компании.

Например, если цена всех акций компании на фондовом рынке равна 2 млрд. руб., а основной капитал, равный по производственным возможностям основному капиталу компании, можно приобрести на рынке товаров за 1 млрд. руб., величина q будет Xавна двум (q = 2млрд. руб./ 1 млрд. руб. = 2).

В соответствии с q – теорией считается, что, если q1, то требуемый для будущего периода капитал больше имеющегося (K*+1K). Инвестиции в развитие данной компании должны быть значительными.

Если q1, то требуемый капитал для будущего периода должен быть меньше имеющегося (K*+1K). В этом случае инвестиции в развитие компании должны быть незначительными и обеспечивать, например, простое или даже суженное воспроизводство основного капитала компании.

Предположим для простоты анализа, что затраты предприятия равны амортизации основного капитала. Тогда общая сумма прибыли, получаемой на единицу капитала, равна MPK – d, где MPK – предельная производительность капитала показывающая, насколько увеличивается продукт при росте капитала на единицу, d – удельная амортизация или затраты основного капитала на единицу производимой продукции (для простоты они равны у нас всем производственным затратам).

Пусть MPK, d, r = const, то есть не меняются во времени.

- Модель открытой экономики

- Схема платежного баланса

- График функции чистого экспорта

- Далее начинается отток капитала из страны.

- Модель AD–AS для открытой экономики