Денежные агрегаты

Однако в реальной жизни денежная политика порой приводит к непредсказуемым результатам, ее эффективность снижается как результат развития побочных, сопутствующих процессов. Поясним это на примере.

Допустим, что Центральный банк действительно взял курс на увеличение предложения денег, надеясь понизить процентную ставку. Но рост денежной массы вызывает инфляционные процессы. Этот рост цен заставляет банки повысить номиналыгую ставку процента до уровня реаль-нЪй (учитывающей процент инфляции). Заемщики готовы

платить реальный процент, ибо отдавать долги они будут все равно обесценившимися деньгами. Таким образом, действия Центрального банка привели не к понижению, а к повышению процентной ставки, что не позволяет достичь конечной цели денежной политики роста ВНП.

В связи с вышесказанным следует различать краткосрочные и долгосрочные результаты денежной политики. В этом вопросе позиции неокейнсианцев и монетаристов не совпадают. Неокейнсианцы исходят из критически важной для них посылки, что заработная плата и цены это негибкие инструменты, относительно заторможены. Поэтому, по крайней мере в краткосрочном плане, правительство может добиться путем увеличения денежной массы роста ВНП согласно рассмотренной схеме.

В долгосрочном плане эта денежная политика уже не приведет к значительному росту ВНП, а вызовет лишь инфляцию; тем самым мы описали концепцию нейтральности денег.

Монетаристы считают иначе. В их представлении цены и заработная плата это гибкие инструменты. Поэтому политика контроля над денежной массой и в краткосрочном, и в долгосрочном периоде способна, по их мнению, контролировать лишь темп инфляции.

Эти теоретические положения получили название концепции супернейтральности денег.

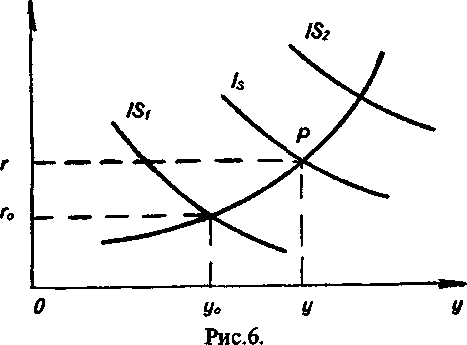

Известный английский ученый Дж.Хикс разработал на базе кейнсианской теории стандартную равновесную модель рынка. Общее равновесие на реальном и денежном рынке исследуется с помощью аппарата кривых «IS-LM».

Кривая «IS» (Investment-Saving) характеризует равновесие в товарном (реальном) секторе хозяйства (о ней уже шла речь в гл.13 в параграфе, посвященном инвестициям). Эта кривая соединяет множество точек, представляющих собой комбинации ставки процента г и уровня реального дохода У, при которых рынок товаров находится в равновесии. С помощью алгебраического решения системы кейнсианских уравнений, характеризующих рынок товаров, Дж.

Хикс доказал, что в графическом исполнении кривая «IS» должна быть наклонена с северо-запада на юго-восток, если на оси ординат мы откладываем величину ставки процента, а на оси абсцисс уровень реального Дохода. Это означает, что чем меньше уровень реального Дохода, тем выше должна быть ставка процента, чтобы достичь точки равновесия.

390

391

Кривая «LM» (Liquidity-Money) характеризует равновесие в денежном секторе экономики и проходит через точки, представляющие комбинации ставки процента и уровня реального дохода, при которых денежный рынок находится в равновесии, т.е. существует равенство спроса на деньги и их предложения. Алгебраически кривая «LM» была выведена из уравнений, характеризующих кейнсианскую модель денежного рынка. Решив эти уравнения, Дж.Хикс показал, что графически кривая «LM» должна быть наклонена с северо-востока на юго-запад.

Это свидетельствует, что рынок денег будет в равновесии, если увеличению реального дохода будет соответствовать более высокая ставка процента.

г J

LM

На рисунке видно, что кривая «LM» имеет своеобразную конфигурацию: ее левая часть, которая отражает низкие значения ставки процента, расположена почти горизонтально, тогда как правая часть этой кривой занимает положение, близкое к вертикали. Кривая «IS» может пересечь кривую «LM» в любой ее части. В этой связи возникают различные варианты равновесия.

Если кривая «IS» пересекает кривую «LM» в левой, почти горизонтальной ее части, то мы можем столкнуться с парадоксальной ситуацией, которую кейнсианцы называют «ликвидная ловушка». Дело в том, что при почти горизонтальном расположении кривой «LM» и низкой ставке процента эластичность спроса на деньги по проценту приближается к бесконечности. При такой гипотетиче-

392

ской ситуации подавляющее большинство хозяйственных агентов, предполагая в будущем рост ставки процента, будет предъявлять спекулятивный спрос на деньги. К аналогичному результату их будет подводить и существование значительного риска покупки облигаций (как вида альтернативных активов) из-за слишком низкой нормы процента. В результате денежный рынок будет находиться в состоянии равновесия при любом уровне дохода, а норма процента не будет изменяться. Это делает неэффективной монетарную политику правительства: как бы ни возрастала денежная масса в результате действий Центрального банка, денежный рынок все равно будет в состоянии равновесия при установившейся низкой норме процента и при любом уровне дохода.

Теоретически можно предположить, что в случае «ликвидной ловушки» даже перепроизводство товаров и последующее падение цен, а также рост безработицы не могут изменить равновесной нормы процента и равновесного дохода. Автоматические регуляторы рыночной экономики в этом случае перестают действовать. Единственным путем выхода из кризиса могли бы стать меры фискального (бюджетного) характера, предпринимаемые правительством и способствующие сдвигу кривой «IS» вправо, чтобы преодолеть кризис.

На практике денежная и фискальная политика государства оказываются тесно взаимосвязанными. Меры правительства по финансированию дефицита бюджета ведут прежде всего к увеличению денежной массы, т.к. используются кредиты Центрального банка, что сопровождается мультипликационным эффектом расширения банковских депозитов. Следовательно, фискальная политика опирается на денежную.

Денежная политика как приоритетный метод регулирования в минувшие десятилетия приобрела сторонников не только среди монетаристов, но и среди неокейнсианцев. Они признают, что методы денежной политики осуществляются очень оперативно и гибко в отличие от мер фискальной политики, которые требуют длительных согласований между законодательными и административными органами, что понижает их эффективность. С помощью денежной политики, как признает большинство экономистов, можно успешно бороться с инфляцией и преодолевать небольшие спады.

393

Основные понятия

Денежное обращение

Системы денежного обращения

Биметаллизм и монометаллизм

Неразменные кредитные деньги

Денежная масса

Денежные агрегаты Mi и М2

Квази-денъги

Текущие и срочные депозиты

Монетаризм

Кембриджское уравнение обмена

Монетаристское уравнение обмена И.Фишера

Скорость обращения денег

Предпочтение ликвидности

Трансакционный и спекулятивный спрос на деньги

Портфельный выбор

Денежная (монетарная) политика

Банковские резервы

Резервная норма

Мультипликатор денежного предложения

Кредитная система

Центральный банк

Коммерческие банки

Специализированные кредитно-финансовые институты

Количественная теория денег

Операции на открытом рынке

Учетно- процентная (дисконтная) политика

Учетная ставка

Модель «IS-LM»

Ликвидная ловушка

- Глава 17. ФИНАНСОВАЯ СИСТЕМА

- Облигации с «плавающим» процентом.

- Спекуляция на фондовом рынке

- Глава 18. ИНФЛЯЦИЯ И ФИНАНСОВАЯ ПОЛИТИКА

- Поступления от фискального монопольного налога