ИСТОЧНИКИ ГОСУДАРСТВЕННЫХ ДОХОДОВ

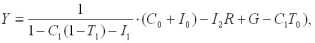

Решая уравнение (20.1) для значения Y, которое удовлетворяет спросу на товарных рынках, мы находим равновесный Y. Решение включает перевод членов уравнения, относящихся к Y1, в левую сторону и разложение на множители:

Y[1- C1(1 T1) I1] = C0 + I0 I2R + G C1T0.

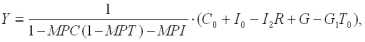

Деление обеих сторон на [1 C1(1 - T1) I1] дает нам следующее выражение равновесного дохода при данной ставке процента (R):

| равновесный Y = |

мультипликатор автономных расходов |

автономные расходы |

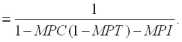

Переписывая мультипликатор автономных расходов, в котором применяются предельные склонности, получаем:

| мультипликатор автономных расходов |

|

В этом выражении G и (G C1T0), т.е. госрасходы на товары и услуги и автономная часть налогов, являются новыми членами по сравнению с выражением, которое можно было бы применить для двухсекторной модели, где есть только С и I. В целом величина G всегда существенно больше, чем чисто автономная часть налоговых поступлений. Налоги реагируют на изменения Y, так что предельная склонность к налоговому изъятию (МРТ) неизбежно должна была появиться в формуле мультипликатора автономных расходов. Этот мультипликатор зависит от МРТ (или T1) так же, как и от предельной склонности к потреблению (МРС, или C1) и предельной склонности к инвестициям (I1 или MPI). Более высокие налоги сокращают располагаемый доход (YD), который остается после любого повышения налогов. Это воздействие отражается на мультипликаторе (20.3), так как МРТ увеличивает знаменатель и уменьшает величину мультипликатора.

Введенный нами государственный сектор в форме G увеличивает совокупный спрос (AD) через госзакупки товаров и услуг и понижает совокупный спрос через чистые Залоговые поступления (T).

Мультипликатор автономных расходов показывает нам, как изменится AD, когда изменяется автономная часть потребительских, инвестиционных и госрасходов. Но мультиплицируемое воздействие изменений в автономных расходах при наличии налогов отличается от такого же воздействия при отсутствии налогов. Поскольку налоги являются функцией уровня дохода (Y), постольку они создают налоговые утечки (повышающиеся чистые налоговые поступления, связанные с увеличением Y; так как налоговые утечки сокращают вызванный увеличением Y рост расходов, они уменьшают величину мультипликатора), снижающие мультипликатор.

Чем сильнее налоговая утечка, тем меньшим будет конечное воздействие первоначального изменения в расходах. Следующее уравнение демонстрирует воздействие изменения в автономных расходах на Y:

(20.4)

| изменение Y = |

мультипликатор автономных расходов |

изменение в автономных расходах |

Поскольку повышение предельной склонности к налоговому изъятию (ставка налога, Е1) снижает величину мультипликатора, то чем выше налоговая ставка, тем ниже воздействие мультипликатора на равновесный Y.

§ 109. ИСТОЧНИКИ ГОСУДАРСТВЕННЫХ ДОХОДОВ Существуют три главных источника бюджетных доходов государства: во-первых, это налоги; во-вторых, плата за пользование; и, в-третьих, займы.

Имеется множество различных налогов, которые устанавливают власти. Но прежде чем рассмотреть их основные виды, еще раз напомним общие типы налоговых систем. Прогрессивный налог (относящийся соответственно к прогрессивной системе налогообложения) нарастающее по мере увеличения дохода налоговое изъятие из дохода. Например, устанавливается некий уровень годового дохода, который (а также более низкие уровни дохода) облагается налогом в 12%. Затем устанавливаются интервалы между более высокими уровнями доходов.

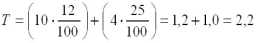

Доход в пределах этого интервала облагается уже по более высокой налоговой ставке. Предельная налоговая ставка дополнительная налоговая ответственность, деленная на дополнительный доход. Если дополнительная 1 тыс. р. дохода (сверх уровня с минимальной ставкой) увеличивает налоговое изъятие с этого дохода до 300 р., то предельная налоговая ставка равна 30%. Или если предельная ставка равна 25%, а минимальный годовой уровень дохода (облагаемый 12%-ной ставкой) составляет 10 тыс. р., то налог с дохода в 14 тыс. р. составит:

тыс. р.

Эта сумма складывается из налога с необлагаемого предельной ставкой минимума

и дополнительного налога в 25% на дополнительный (к 10 тыс. р.) доход т.е.

тыс. р. в нашем примере.

Изъятые из дохода в 14 тыс. р. налоги в сумме 2,2 тыс. р. могут быть отнесены нами ко всей сумме (основной и дополнительной) дохода:

Полученный результат является средней налоговой ставкой всей налоговой ответственностью, деленной на весь облагаемый доход плательщика.

Понятие «облагаемый налогом доход» логично предполагает наличие необлагаемого дохода. Во многих странах существует необлагаемый минимум годового дохода. Его наличие или отсутствие зависит от исторических, экономических и других особенностей конкретной страны.

В США в 30-е гг. осой минимум был на довольно высоком уровне (что исключало значительную часть населения из налогоплательщиков), но со вступлением США во Вторую мировую войну он был опущен до 500 долл. в год, в результате чего практически все население страны стало налогоплательщиками.

Доход из всех источников и видов деятельности облагается подоходным налогом. Но лишь доходы от наемного труда и от индивидуальной трудовой деятельности являются предметом обложения налогом на фонд заработной платы. Поступления от этого налога используются для финансирования социальных мер защиты населения (пенсии по старости, инвалидности, пособия по безработице, многодетным семьям и т. д.).

Эта статья бюджетных доходов во всех странах является, как правило, второй (после подоходного налога) по объему ресурсов, приносимых в бюджет. Подоходный налог и налог на фонд заработной платы прямые налоги.

Налог на фонд заработной платы принадлежит не к прогрессивному, а к пропорциональному типу налогообложения. Пропорциональный налог налог, который взимается в равной процентной доле с любого уровня дохода (например, 20% с любой суммы 100 р., 1 тыс. р., 10 тыс. р., 100 тыс. р. и т. д.).

Регрессивное налогообложение изъятие налогов, при котором налоги изымают все меньшую часть дохода по мере того, как доход увеличивается. Поскольку часть налогов не применяется к определенным низким уровням доходов, постольку получается, что в процентном исчислении с высоких доходов взимается относительно меньшая доля в качестве налога. После налоговой реформы 1986 г. в США, например, предельная налоговая ставка составляла 33% и применялась к доходу от 71 900 до 149 250 долл., а к доходу свыше 149 250 долл. применялась ставка в 28%.

Одним из универсальных во всем мире налогов является налог на продажи, которым облагается огромный набор потребительских покупок товаров и услуг. Налог, которым облагаются некоторые специфические товары (табачные изделия, спиртные напитки), называется акцизным налогом. Акцизы частный случай налога на продажи.

Налог на продажи и акцизы принадлежат к косвенным налогам, они «спрятаны» в цене товаров и услуг. Налог на имущество основной источник доходов местных властей во многих странах. Этот вид налога вызывает особенно много социальных конфликтов.

Во-первых, считается, что он слишком обременителен после выплаты подоходных, социальных налогов, налогов на продажу и др. (как последняя капля, которая переполняет чашу терпения). Во-вторых, чтобы его взимать, нужно оценить имущество, чем занимается специальная служба, часто допускающая много злоупотреблений. У этого налога есть еще одна особенность он взимается независимо от того, обладает владелец недвижимости и другого имущества какими-либо доходами или нет.

Следовательно, он составляет одну из основ автономной части налогов (G С1 T0), т.е. налогов, которые могут взиматься при полном отсутствии доходов.

Бухгалтерская прибыль фирм облагается налогом на доход корпораций. К доходу корпораций, как правило, применяется прогрессивная шкала налогов. Указанный налог может стимулировать инвестиции за счет заемных ресурсов, а не за счет капитала фирмы.

Это происходит потому, что обычно не делается никаких корректировок для факторов производства, которыми владеет сама фирма, и акционерного капитала, инвестируемого собственниками фирмы. Фирма, которая применяет заемные средства для инвестиций, должна будет платить процент, который она в качестве своих затрат вычтет из бухгалтерской прибыли и суммы своей налоговой ответственности. Если эта же фирма для инвестиций применяет свой акционерный капитал (т. е. увеличивает свой акционерный капитал за счет дополнительной эмиссии акций), то в бухгалтерской отчетности затраты на процент не появятся.

Поэтому, несмотря на наличие альтернативных затрат (упущенной выгоды) капитала, независимо от того, создаются они инвестированием за счет долга или выпуска акций, налоговую ответственность фирмы сокращают только проценты за долг.

Некоторые доходы государства создаются не налогами. Государство может заставить потребителей (физических или юридических лиц) оплачивать предоставляемые им властями товары и услуги. Местные власти обеспечивают коммунальные, транспортные, медицинские, санитарные и другие услуги, которые производятся фирмами, принадлежащими властям либо имеющими от них лицензию, но в любом случае приносящими доход от оплаты этих услуг пользователями.

- Реальная ставка процента.

- НАЛОГООБЛОЖЕНИЕ И ЭКОНОМИЧЕСКАЯ ЭФФЕКТИВНОСТЬ

- Трансферты называют автоматическими стабилизаторами.

- ТЕМА 22. БАНКОВСКАЯ СИСТЕМА

- У денег есть две особенности.