Вложения в облигации внутреннего валютного займа

* Центральный банк Российской Федерации. Инструкция №1 О порядке регулирования деятельности кредитных организаций от 30.01.1996 г.

На основе данной таблицы можно вывести следующую зависимость между основными качественными свойствами активов банка, с учетом которой формируются его политика и стратегическая цель: Чем выше доходность активов банка, тем больше риск операций по ним, но тем ниже уровень ликвидности баланса, а следовательно, и платежеспособность банка в целом, и наоборот. ' /

Портфельный подход к управлению активами банка основан на их группировке по уровню ликвидности, доходности и степени риска (см. 3).

Первая группа банковских активов — первичные резервы — абсолютно ликвидны, но они не приносят доходов и имеют нулевой или минимальный риск. Управление первичными резервами состоит в том, чтобы поддерживать их в объеме, достаточном для поддержания необходимого уровня ликвидности банка в целом.

Вторая группа банковских активов — вторичные резервы — это активы с небольшим доходом, но высоколиквидные, которые могут с минимальной задержкой по времени и незначительным риском потерь своей стоимости быть превращены в наличные деньги или средства платежа для погашения банком своих долговых обязательств. Назначение вторичных резервов — служить источником пополнения первичных резервов.

Третья группа — банковские активы, связанные с банковскими ссудами. Они приносят банку, как правило, основную массу прибыли, имеют самый высокий уровень риска среди активных операций банка и обладают средней степенью ликвидности.

Таблица 2.1.

Группы активов коммерческого банка

| АКТИВЫ |

Коэффициент риска, % |

| I группа |

|

| Средства на корреспондентском счете в Центральном банке РФ |

0 |

| Средства на резервном счете в Центральном банке РФ |

0 |

| Средства коммерческих банков для операций по расчетным чекам |

0 |

| Вложения в государственные долговые обязательства |

0 |

| Вложения в облигации внутреннего валютного займа |

0 |

| Касса и приравненные к ней средства |

2 |

| II группа |

|

| Ссуды, гарантированные Правительством РФ |

10 |

| Ссуды под залог государственных ценных бумаг РФ |

10 |

| Ссуды под залог драгметаллов в слитках |

10 |

| III группа |

|

| Вложения в долговые обязательства субъектов и местных органов власти |

20 |

| Средства на корреспондентских счетах у банков-нерезидентов стран — членов ОЭСР в СКВ |

20 |

| Средства, перечисленные на счета у банков-нерезидентов стран — членов ОЭСР |

20 |

| Ссуды под залог ценных бумаг субъектов РФ и местных органов власти |

20 |

| IV группа |

|

| Средства на счетах у банков-резидентов РФ в иностранной валюте |

70 |

| Средства на корреспондентских счетах в рублях у банков-резидентов Ностро |

70 |

| Средства на счетах у банков-нерезидентов стран — членов ОЭСР, исключая средства стран ближнего зарубежья |

70 |

| Собственные здания и сооружения за минусом переданных в залог |

70 |

| Ценные бумаги для перепродажи |

70 |

| V группа |

|

| Все прочие активы кредиткой организации |

100 |

| Гарантии, поручительства, выданные кредитной организацией |

50 |

Четвертая группа — банковские активы, которые не относятся ни к первичным, ни ко вторичным резервам, ни к ссудам. Это ценные бумаги, не обладающие достаточной ликвидностью, но приносящие меньшие доходы, чем ссуды по кредитам, и большие, чем вторичные резервы.

В состав данной группы активов банка могут входить следующие виды ценных бумаг.

• ценные бумаги центрального правительства; широкий диапазон сроков погашения и высокая степень реализуемости* делает данный вид ценных бумаг исключительно привлекательным в плане портфельного управления активами банков.

* Реализуемость — это свойство, присущее таким видам ценных бумаг, которые можно продать быстро и со сравнительно низкими операционными расходами по цене, определяемой фондовым рынком.

• облигации местных органов власти.

• облигации и акции промышленных корпораций и банков.

В банковском деле средства, вложенные в ценные бумаги, носят название инвестиций, а операции по их реализации — инвестиционных. С точки зрения доходности инвестиции банков в ценные бумаги являются вторым источником банковской прибыли и приносят 20—25% всех доходов от активных операций. Доходность долговых ценных бумаг (облигаций, депозитных сертификатов) зависит от сроков их погашения:

• чем короче срок погашения, тем стабильнее рыночная цена (курс) бумага, но ниже ее доходность и выше ликвидность (возможность превращения в средства расчета или наличные деньги);

• чем продолжительнее срок погашения, тем большим колебаниям подвержена цена бумаги, выше ее потенциальная доходность и ниже ликвидность.

Конфликт между ликвидностью и прибыльностью определяет так называемый инвестиционный риск, который рассматривается в инвестиционной деятельности банков как дисперсия вероятных вариантов получения доходов с минимальным ущербом в обеспечении ликвидности.

Деятельность руководства банка, направленная на обеспечение доходности и ликвидности при минимальном риске вложений в ценные бумаги, называется инвестиционной политикой.

Одно из важных направлений инвестиционной политики — диверсификация инвестиционного портфеля банка.*

* Инвестиционный портфель банка — совокупность ценных бумаг, приобретенных банком.

Диверсификация — распределение инвестиционного портфеля между различными видами ценных бумаг в целях снижения риска, обеспечения доходности и ликвидности банка.

Следует иметь в виду, что диверсификация не обеспечивает абсолютного устранения инвестиционного риска, однако способствует его уменьшению. Диверсификация инвестиционного портфеля банка может осуществляться прежде всего по качеству и срокам погашения ценных бумаг.

Качество ценных бумаг зависит от степени надежности эмитентов — правительства, фирм, компаний — в плане выполнения ими обязательств по ценным бумагам.

Осуществляя диверсификацию ценных бумаг по срокам погашения, банки могут достаточно эффективно маневрировать ими для достижения целей инвестиционной политики. Сбалансированный по срокам погашения инвестиционный портфель позволяет решать задачу реинвестирования: средства, высвобождающиеся в разное время в результате наступления сроков погашения ценных бумаг, направлять на приобретение других активов, включая покупку новых ценных бумаг с более длительными сроками погашения и соответственно большей нормой доходности.

На практике для реализации диверсификации ценных бумаг по срокам их погашения используется принцип поддержания ступенчатой структуры ценных бумаг. Суть данного принципа заключается в том, что банки вкладывают свои средства в покупку ценных бумаг таким образом, чтобы ежегодно в течение, например, ближайших пяти лет поочередно наступали сроки погашения определенной части инвестиционного портфеля, т.е. срок погашения одной пятой части стоимости портфеля ценных бумаг приходился бы на первый год, другой пятой части — на второй год и так далее в течение всех пяти лет.

При данном подходе обеспечивается простота контроля за инвестиционным портфелем и регулирования им, а также стабильное поступление средств от погашения ценных бумаг.

При формировании ступенчатой структуры инвестиционного портфеля банки проводят временной анализ динамики процентных ставок по ценным бумагам и на его основе строят кривую доходности.

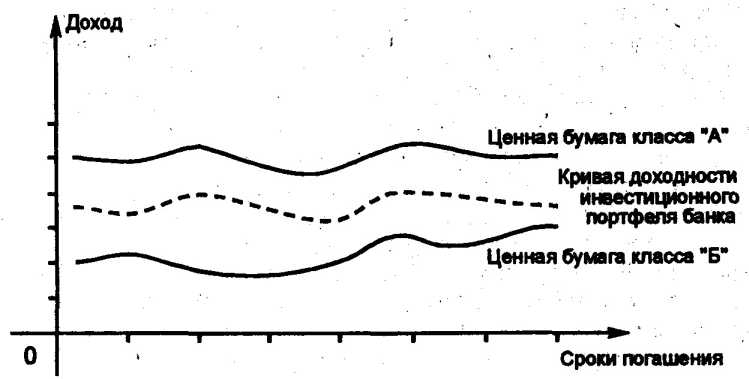

Кривая доходности ценных бумаг — это график движения доходов от момента покупки до момента погашения определенного класса и вида ценных бумаг, различающихся между собой только по срокам погашения. На основе кривых доходности отдельных видов ценных бумаг банк подбирает такую суммирующую кривую, которая наилучшим образом отвечает целям его инвестиционной политики. (Пример построения кривой доходности показан на рис. 2.1).

Рис. 2.1. Кривая доходности ценных бумаг

Управление пассивами. Основной метод управлений пассивами в целях обеспечения ликвидности коммерческих банков — использование управляемых пассивов.

Суть данного метода управления ликвидностью состоит в том, что банки, нуждающиеся в ликвидных средствах для погашения своих долговых обязательств, не ждут прихода клиентов со своими вкладами, а активно ведут поиски дополнительных источников средств. Они не ограничиваются традиционными депозитами и узким регионом, а выходят на общенациональные и в отдельных случаях даже на мировые рынки. Таким образом, управляемые пассивы — это определенные источники денежных ресурсов, которые банк в состоянии привлечь самостоятельно, путем использования совокупности ряда финансовых инструментов, к которым относятся: депозитные сертификаты крупного размера, облигации, займы у других банков, продажа ценных бумаг на условиях обратного выкупа, а также евровалютные кредиты (см.

2).

Основное преимущество управляемых пассивов состоит в возможности быстрого получения необходимых ликвидных ресурсов для обеспечения устойчивого и надежного функционирования коммерческих банков.

В ряду управляемых пассивов важным источником банковских ресурсов являются ценные бумаги, продаваемые с обязательством обратного выкупа (РЕПО). Сделка РЕПО имеет ряд плюсов как для фирмы-покупателя ценных бумаг, так и для банка-продавца этих бумаг. Во-первых, однодневные соглашения об обратном выкупе обладают высоким уровнем ликвидности, поскольку фирма-покупатель ценных бумаг может изъять свои средства с них на следующий же день. Во-вторых, однодневные соглашения об обратном выкупе приносят фирме-покупателю ценных бумаг определенный доход.

В-третьих, банки с помощью соглашений об обратном выкупе имеют возможность оперативно получать большие суммы для осуществления активных операций либо для покрытия непредвиденных платежей по своим долговым обязательствам и т.п., обеспечивая тем самым необходимый уровень своей ликвидности и снижая риск неплатежеспособности. В-четвертых, по соглашениям об обратном выкупе, как правило, не устанавливаются обязательные резервные требования и не нужна оплата страхования банковских депозитов.

Не относится к управляемым пассивам, но оказывает самое непосредственное влияние на надежность, устойчивость и ликвидность любого коммерческого банка его собственный капитал. Он включает в себя собственно акционерный капитал, резервный капитал и нераспределенную прибыль.

Центральные банки требуют от коммерческих банков поддержания определенного уровня собственного капитала, который должен быть достаточным, чтобы покрыть потенциальные потери от возможного невозврата заемщиками ссудных средств в срок, а также при необходимости защитить вкладчиков от неплатежеспособности и банкротства самого банка.

Таким образом, собственный капитал банка как исходный источник банковских средств определяет минимально допустимый уровень его ликвидности, выступает гарантом устойчивости и надежности деятельности коммерческого банка.

Финансовые инструменты управления ликвидностью российских коммерческих банков с помощью управляемых пассивов в настоящее время весьма ограничены. Это обусловлено рядом причин, связанных как с определенными трудностями и сложностями перехода к рыночным отношениям, так и с тем, что банковская система России находится пока на стадии становления.

- Глава 4 Денежные сстемы

- Глава 4 Инвестиционные банки

- Сберегательные кассы и земельные жироцентры

- Хозяйственно-финансовая деятельность Сберегательного банка

- Срочные депозиты