ВОЗДЕЙСТВИЕ РЕАЛЬНОГО ДОХОДА НА ВАЛЮТНЫЙ КУРС.

Чтобы нагляднее продемонстрировать влияние изменений денежных масс, кривая предложения теперь рассматривается как отношение предложения денег в Великобритании к такому же показателю для всего мира Mf/M, где остальной мир представлен США как страной местной валюты, чтобы фунт стерлингов был «иностранной валютой».

Рисунок 1. Сдвиги в предложении денег воздействуют на валютный курс.

Рисунок 2. Сдвиги в спросе на деньги воздействуют на валютный курс.

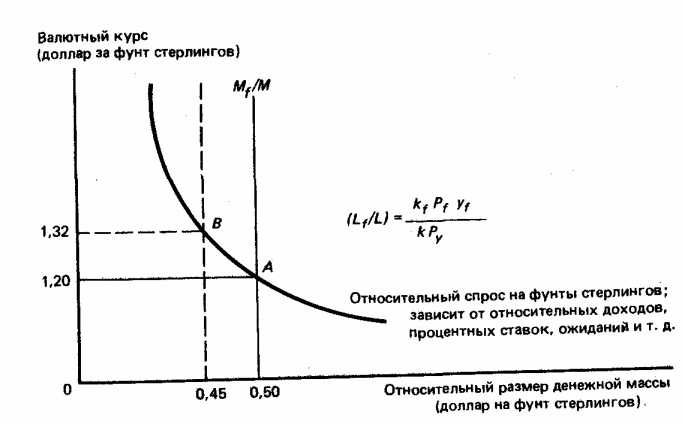

В точке А спрос на фунты стерлингов относительно долларов (Lf/L) точно соответствует относительному предложению фунтов к долларам М/М по цене равновесия 1,20 долл. за ф. ст.

Если предложение фунтов сократится на 10%, то каждый фунт станет более редким и его стоимость возрастет. Это сокращение может быть достигнуто более жесткой денежной политикой Великобритании. Ограничительная политика будет уменьшать резервы банковской системы страны, заставляя банки предоставлять кредиты на более жестких условиях, уменьшать объем стерлинговых, банковских депозитов, которые составляют основу денежной массы Великобритании. Ужесточение условий кредита ухудшает и заемные возможности, сокращает общие расходы, уменьшая совокупный спрос на деньги, выпуск продукции, количество рабочих мест, цены. Через некоторое время сокращение выпуска товаров и рабочих мест приведет к падению цен на 40%.

Сразу же и в более длительной перспективе курс фунта стерлингов должен повыситься. 10%-ное сокращение предложения денег в стране должно в конце концов привести к 10%-ному повышению курса фунта стерлингов (до 1,32 долл. в точке В). Точное совпадение процентного соотношения возможно только в довольно длительной перспективе, в более же короткие промежутки времени сокращение предложения денег может вызвать изменение значения коэффициента k.

Такое же изменение от A до B может стать результатом 10%-ного повышения долларовой денежной массы. Если центральные банки в США и других странах, валюты которых привязаны к доллару, допустят 10%-ное повышение предложения долларов, то произойдет инфляция долларовых цен на 10%. В течение некоторого времени более высокие долларовые цены приведут к переключению международного спроса на товары и услуги, выраженные в фунтах стерлингов, которые остаются дешевле.

В конце концов паритет покупательной способности восстанавливается путем 10%-ного повышения валютных курсов r./Линдерт, стр. 296/

Если приведенное уравнение правильно, то одновременное увеличение в предложении денег на 10% (как в фунтах, так и в долларах) не должно оказывать воздействие на валютные курсы.

2.7. ВОЗДЕЙСТВИЕ РЕАЛЬНОГО ДОХОДА НА ВАЛЮТНЫЙ КУРС.

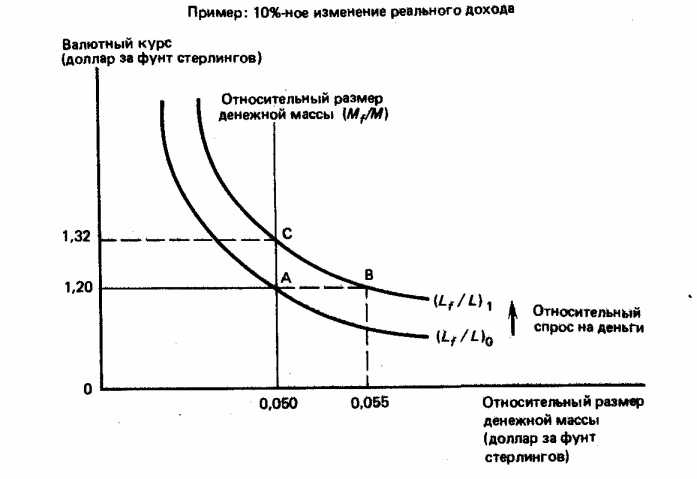

Предположим, реальный доход Великобритании увеличился на 10% больше, чем это случилось бы в обычных условиях. Это могло произойти, например, после обнаружения новых нефтяных резервов на морском шельфе. Дополнительные продажи нефти стимулировали бы новый спрос на фунты стерлингов.

Согласно количественной теории, 10%-ный рост национального дохода страны в результате новых продаж нефти ведет к 10%-ному повышению спроса для совершения сделок на фунт стерлингов. На графике спрос на фунты стерлингов повысился бы с 0,05 до 0,055 от общего объема долларовой массы в точке B. Но этот новый спрос не может быть удовлетворен, так как денежная масса Великобритании по-прежнему составляет только 0,050 от долларовой массы. В результате возникает ажиотаж вокруг фунтов. Все хотят либо занять их, либо продать товары, чтобы их получить.

Стоимость фунта растет с 1,20 до 1,32 долл. в точке B. Повышение в соответствии с уравнением (при данном k) валютного курса равно увеличению реального дохода.

Однако национальный доход не является независимой составляющей, которая может сама по себе изменяться. То, что заставляет изменяться национальный доход, имеет большое воздействие и на валютный, курс. В случае с открытыми месторождениями нефти реальный национальный доход возрос из-за причины, лежащей на стороне предложения. Легко рассчитать укрепление фунта, либо используя уравнение количественной теории, либо через определение дополнительного экспорта нефти.

Но предположим, что реальный национальный доход Великобритании увеличился в результате дополнительных расходов правительства или изменения общего спроса. Такого рода увеличение национального дохода может не вызвать повышения фунта, особенно если дополнительные деньги будут использованы для наращивания импорта.

Таким образом, многое зависит от того, что вызывает изменение в национальном доходе: увеличение способности предложения продуктов (курс валюты возрастет) или увеличение внутреннего спроса (курс валюты упадет).

Так как сдвиги в совокупном спросе больше проявляют свое влияние в краткосрочном плане, а в предложении - в долгосрочном, количественная теория отражают прежде всего долгосрочные результаты, т.е. тот случай, когда более высокий национальный доход означает и более высокую стоимость валюты страны. Именно этот подход положен в основу дальнейшего анализа в данной главе.

2.8. РАЗЛИЧИЯ ПРОЦЕНТНЫХ СТАВОК.

Валютные рынки на первый взгляд довольно чувствительны к движению процентных ставок. Скачки валютных курсов часто следуют за изменениями в процентных ставках, местных (i) и иностранных (if). Реакция курсов настолько быстрая, что процентные ставки, кажется, прямо влияют на валютные рынки.

Влияние этого фактора на валютный курс объясняется двумя основными обстоятельствами. Во-первых, изменение процентных ставок в стране воздействует при равных условиях на международное движение капиталов, прежде всего краткосрочных. В принципе повышение процентной ставки стимулирует приток иностранных капиталов, а ее снижение поощряет отлив капиталов, в том числе национальных, за границу. Во-вторых, процентные ставки влияют на операции валютных рынков и рынков ссудных капиталов.

При проведении операций банки принимают во внимание разницу процентных ставок на национальном и мировом рынках капиталов с целью извлечения прибылей. Они предпочитают получать более дешевые кредиты на иностранном рынке ссудных капиталов, где ставки ниже, и размещать иностранную валюту на национальном кредитном рынке, если на нем процентные ставки ниже.

Легко проследить и механизм влияния процентных ставок. Если местная процентная ставка увеличилась на 1%, а иностранные остались неизменными, инвесторы стремятся купить на рынке спот доллары. Часть прибыли от владения валютой и игра на ее будущем курсе строится на проценте, полученном от ее вклада на краткосрочный депозит, от векселя и облигаций в этой валюте.

Таким образом, для данного курса доллара спот повышение американских процентных ставок делает доллар более привлекательной валютой для инвестиций. Рост внимания к доллару повышает его курс на рынке спот. Все выглядит просто: рост процентных ставок в долларах делает американскую валюту более привлекательной и более выгодным давать доллары взаймы под процент./Линдерт, стр. 296/

В действительности возникают более сложные взаимозависимости. Влияние процентных ставок, так же как и влияние реального национального дохода на валютный курс, определяется теми силами, которые воздействуют на сами процентные ставки. Если повышение процентных ставок связано с более жесткой денежно-кредитной политикой, то курс доллара на валютных рынках возрастет.

Однако если процентные ставки в США растут в результате усиления инфляции или в результате увеличения государственного дефицита, то вряд ли стоит ожидать укрепления курса доллара в будущем. Доказательством данного утверждения может послужить следующий Российский пример: инвесторы не торопились вкладывать свои капиталы нашу экономику в начале 90-х, когда банковский процент доходил, чуть ли не до ста процентов годовых.

2.9. ОЖИДАЕМЫЕ ИЗМЕНЕНИЯ ВАЛЮТНОГО КУРСА.

Кроме средства обращения, деньги играют роль средства сбережения. Такая функция денег по-своему проявляется в мире валютных курсов и торговли валютой. Даже неденежные активы, которые служат средством сбережения, должны быть первоначально куплены на какие-нибудь национальные деньги. То же относится и к финансовым активам.

Например, для покупки английских облигаций или акций необходимы английские фунты стерлингов в форме депозитов до востребования или наличных денег. Владельцу английских ценных бумаг впоследствии за них должны будут заплатить в фунтах стерлингов, а не долларами или другими валютами. Обладание обычными финансовыми активами в некоторой стране ставит их владельца в зависимость от будущего курса ее валюты.

Финансовые активы в долларах представляют предмет риска для международного финансиста: стоимость доллара в будущем, когда наступит срок получения доходов по финансовым активам, может упасть. Даже если он намерен израсходовать все его доходы в Северной Америке, то все равно долларовые активы не избавляют его от валютного риска, который он мог бы избежать, если бы имел ценные бумаги в иностранной валюте и мог бы продать их в будущем на большее количество долларов. Естественно, такого рода риск может быть связан как с потерями, так и прибылями.

Таким образом, спрос на финансовые ценные бумаги в любой валюте должен быть связан с ожиданиями в движении валютных курсов./Линдерт, стр. 298/

- ТОРГОВЫЙ БАЛАНС ИЛИ БАЛАНС ТЕКУЩИХ ОПЕРАЦИЙ.

- ЗАПАДНЫЕ ТЕОРИИ РЕГУЛИРОВАНИЯ ВАЛЮТНОГО КУРСА.

- ТЕОРИЯ ПАРИТЕТА ПОКУПАТЕЛЬНОЙ СПОСОБНОСТИ

- Стратегия закономерности валютных курсов

- 9. Теория валютного курса